하지만 소국으로 분류되는 그리스와 달리 유로존(유로화 사용 17개국) 3위 경제대국인 이탈리아 사태의 파급력은 상상을 초월한다. 이를 고려할 때 이탈리아는 무조건 살려야 한다는 주장이 나오고 있다. 문제는 이탈리아를 살릴 확실한 카드가 쉽게 찾아지지 않는다는 점이다.

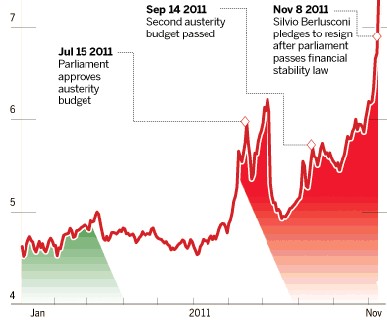

◇ 베를루스코니 사임했지만..`위기 진정 어림없다` 최근 이탈리아에 대한 세간의 우려를 증폭시키는 원인으로 지목된 것은 재정난보다 대내외의 신뢰를 잃은 정부였다. 이런 와중에 실비오 베를루스코니 총리가 사의를 표명함으로써 금융시장도 어느 정도 안정을 찾을 것으로 예상됐다.

하지만 이런 예상은 빗나갔다. 그의 사임 소식에도 이탈리아 10년 만기 국채 수익률은 오히려 급등하며 7%를 훨씬 넘어섰다. 7%는 디폴트(채무 불이행)의 경계선으로 간주된다.

|

그리스보다 덩치가 훨씬 큰 이탈리아를 떠안기엔 유럽연합(EU)도 버겁다. 이에 EU는 이탈리아가 조속히 새 정부를 구성한 뒤 강력한 재정긴축 등을 통해 스스로 시장의 신뢰를 회복해야 한다는 입장을 고수하고 있다.

그러나 지금까지의 상황으로 봐선 이탈리아의 스스로 일어서긴 쉽지 않아 보인다. 이 경우 종전 구제금융 사례와 마찬가지로 국제통화기금(IMF)과 유럽재정안정기금(EFSF)을 통한 구제금융 또는 신용한도 확대를 고려할 만하다. 걸림돌은 구제금융 재원 마련이다.

◇ 이탈리아 무너지면..그 여파 `상상초월`

|

또 다음 위기 국가로 분류되는 스페인과 프랑스로 시장의 불안감이 옮겨붙을 공산이 크다. 제2의 그리스와 이탈리아가 나올 가능성을 배제할 수 없는 것. 이는 가까스로 봉합해 온 유로존(유로화 사용 17개국) 붕괴론을 현실화시키는 요인으로 작용할 수 있다.

위기의 통로는 은행 시스템이 될 확률이 높다. 그리스 국채 상각(헤어컷)으로 막대한 손실을 감수해야 하는 유럽 은행권은 이탈리아 국채 문제까지 맞닥뜨리면 그야말로 파산의 기로에까지 설 수 있다. 이는 전 세계 금융권의 신용경색까지 불러올 수 있다는 점에서 매우 우려스럽다는 지적이다.

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)

![[포토]코스피-코스닥 동반 상승 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300908t.jpg)

![[포토]따스한 온기를 퍼지는 행복촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300829t.jpg)

![[포토]이웃을 위한 연탄나눔봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300804t.jpg)

![[속보] 국회사무처 “국방부 직원·경찰, 국회 출입 전면 금지”](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120400973h.jpg)