비과세 혜택이 폐지될 경우 해외펀드 수탁고가 급격하게 감소할 수 있다는 우려의 목소리가 높지만 이는 기우에 지나치 않는다는 분석도 있다.

일부는 국내 주식형펀드로 갈아타거나 여전히 자산배분 측면에서 보유할 가치가 있을 것으로 전망된다.

|

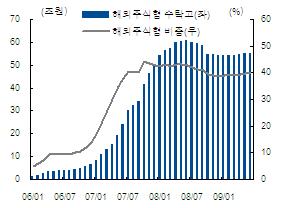

2006년말 6조원에 불과하던 해외펀드 수탁고는 2007년말 49조원까지 늘어났고, 주식형펀드 내 비중도 2006년말 13.8%에서 2007년말 42.7%로 증가했다. (왼쪽 그래프 참조)

투자대상도 다양해졌다. 중국과 인도 등 이머징시장은 물론, 일본, 유럽 등 선진국 투자펀드도 출시됐고, 물, 원자재 등 섹터펀드 수탁고도 크게 늘었다.

2007년 해외펀드 수탁고가 이처럼 크게 늘어나긴 했지만 이를 전적으로 해외펀드 비과세 영향으로 보기는 무리라는 지적이다.

해외펀드 비과세 도입 영향으로 유입된 자금은 어느정도나 될까?

해외펀드 비과세가 도입된 2007년 초 이후인 2007년 7월과 10월을 포함해 일부 기간에 예측치보다 많은 자금이 해외펀드로 유입된 것으로 나타났다. 이를 합하면 해외펀드 비과세 영향으로 유입된 최대 금액은 2007년도 예측치보다 많이 유입된 17조7000억원으로 추정된다.

이 금액이 일시해 환매될지에 대해서는 회의적인 의견이 제기된다. 일부 국내 주식형펀드로 유입될 것으로 전망됐다.

조한조 우리투자증권 애널리스트는 "국내 주식시장이 여타 이머징증시에 비해 수익률이 크게 낮지 않은 만큼 특정 시장을 선호하는 투자자들을 제외하면 국내 주식형펀드로 대체도 가능하다"고 말했다.

또, 자산배분 측면에서도 해외펀드의 매력은 쉽게 사라지지 않을 것으로 평가된다.

조 애널리스트는 "해외펀드는 다양한 투자대상에 대한 기회를 제공하는 만큼 세금을 부과한다는 이유만으로 투자자들이 급격히 투자비중을 축소할 것으로 보지는 않는다"고 밝혔다.

그는 "물론 거액자산가라면 금융소득종합과세의 영향으로 해외펀드 투자비중을 낮출 수 있겠지만 해외펀드는 다양한 투자대상에 대한 분산투자 기회를 제공하기 때문에 여전히 유효한 투자대상 중 하나로 존재할 것"이라고 내다봤다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)