미국은 리볼빙 방식의 신용카드가 대부분이지만, 우리나라는 월별 할부방식의 신용카드가 대다수다. 또 미국에선 체크카드와 직불(데빗)카드가 큰 시장점유율을 보이고 있다.

카드 소득공제 제도도 다르다. 우리나라는 이용 장려를 위해 카드 소득공제 제도를 운영중이나 미국엔 그런 제도가 없다.

뉴욕과 뉴저지주, 워싱턴DC와 버지니아주를 돌아보고 미국의 신용카드 제도에 대해 알아봤다.

◇ 결제방식과 시장양상 한·미 달라

한국은 3개월 내지 6개월 등 월단위로 할부기간을 정해 갚아나가는 `할부방식 신용카드`가 카드시장의 대부분을 차지하고 있다.

반면 미국에선 보통 신용카드라고 하면 결제대금중 일정비율(3~100%)을 갚고 나머지는 다음으로 넘기는 `리볼빙방식 신용카드`를 말할 정도로 리볼빙 카드가 대세다. 우리나라는 결제대금 기준으로 7.9% 정도만이 리볼빙카드를 쓰고있다.

체크카드와 직불(데빗·Debit)카드 비중도 차이를 보인다.

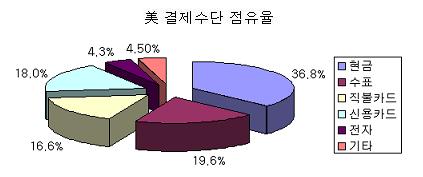

미국에선 체크카드와 직불카드가 카드중에서 점유율이 48%를 넘는 등 그 비중이 크다.(그림) 국내 카드시장에서 직불카드는 단말기 미비와 소비자 외면으로 유명무실한 상태며, 체크카드의 점유율은 9%선에 그치고 있다.

체크카드란 신용카드사의 결제망을 이용해 전국 가맹점에서 자유롭게 이용하되, 본인의 은행통장 잔액내에서만 결제가 이뤄지는 카드를 말한다. 직불(데빗)카드도 통장 잔액내에서만 결제가 이뤄지나 신용카드사 망이 아닌 은행 결제망을 기반으로 한다는 점이 다르다.

|

◇ 미국엔 `카드 소득공제` 없다

미국은 우리나라와 달리 연말정산과 연계된 카드 소득공제 제도가 없다.

8일 재경부와 금감원 관계자는 "카드 소득공제 제도는 우리나라에만 있는 유일한 제도"라고 확인했다.

미국 뉴저지에서 20여년간 거주하고 있는 김남훈씨는 "미국에서 현금대신 카드를 많이 썼다고 해서 세금을 환급해주진 않는다"고 말했다.

현재 국내 신용카드 소득공제의 경우 총급여액의 15%를 초과하는 금액에 대해 15%를 공제해주는 형태로 운영되고 있다. 이는 조세특례제한법상의 제도(제 126조의 2조)로 올 연말까지 한시적으로 적용된다.

국회는 신용카드 소득공제 제도를 올 연말 다시한번 연장키로 하고 관련법안을 준비하고 있다.

다만 세수확보 등을 위해 그 폭은 다소 줄일 것을 검토중이다. ☞ 관련기사 「연말 끝나는 신용카드 공제 `축소후 연장`될듯(2007.3.21)」

가맹점수수료 등 각종 수수료율도 한국와 미국은 차이를 보이고 있다.

연초 재정경제부는 국내 신용카드 가맹점들이 매출액중 1.5%~4.5%, 평균 2.37%의 가맹점수수료를 카드사에 내고 있다고 밝혔다.

미국 아메리칸익스프레스(아멕스) 카드의 경우 이 보다 높은 평균 2.70%의 가맹점수수료를 받고있다.

아멕스 수수료 책정에 관여했던 네비 젬 에도건씨는 "아멕스의 평균 가맹점수수료는 2.7% 수준"이라고 말했다.

하지만 이러한 가맹점수수료 평균치를 단순비교하는 것은 위험하다는 지적도 있다. 산업별, 업체별로 신용도와 업황 등이 달라 적용 수수료가 다를 수밖에 없기 때문이다.

뉴욕에서 미용실을 운영중인 알렉스 신씨는 "가맹점수수료는 같은 업종이라도 카드사나 프로세싱 대행업체마다 모두 다르다"고 전했다.

◇ 카드 사용권장은 `공통`

한국과 미국 카드시장의 기본적인 측면은 유사점도 많다.

신용카드를 아예 받지않으면 처벌된다는 점은 공통이다.

뉴욕에서 안경점을 운영중인 김윤성씨는 "신용카드를 받지않으면 소비자 신고로 처벌된다"고 말했다.

미국 소비자들은 신용카드를 개인신용 관리를 위해 쓰고 있다. 미국에선 수입과 지출, 신용카드 사용규모, 연체기록 등을 토대로 개인별 신용등급 점수가 매겨지는 것이 생활화 돼있다.

미국 뉴저지의 한 소비자는 "단순히 수입이 많다고 해서 개인 신용등급이 올라가진 않는다"라며 "직불카드나 신용카드를 자주 이용한 기록이 있어야 신용등급이 좋아지기 때문에 카드사용이 자연스럽게 유도되고 있다"고 말했다.

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![삼성전자, 4거래일 연속 하락…5만3000원대 사수 안간힘[특징주]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200408h.jpg)