[이데일리 이명철 기자] 유안타증권은 22일

인터로조(119610)에 대해 해외시장의 고성장과 국내 전략 다각화로 실적이 다시 개선될 것이라며 향후 밸류에이션 재평가도 기대된다고 진단했다. 투자의견과 목표주가도 제시하지 않았다.

심의섭 유안타증권 연구원은 “인터로조는 콘텍트렌즈 자체 브랜드 ‘클라렌’을 보유한 업체로 연예인 수지를 모델로 성장했다”며 “국내시장 점유율은 약 12~13%, 원데이렌즈는 20% 중반대”라고 분석했다.

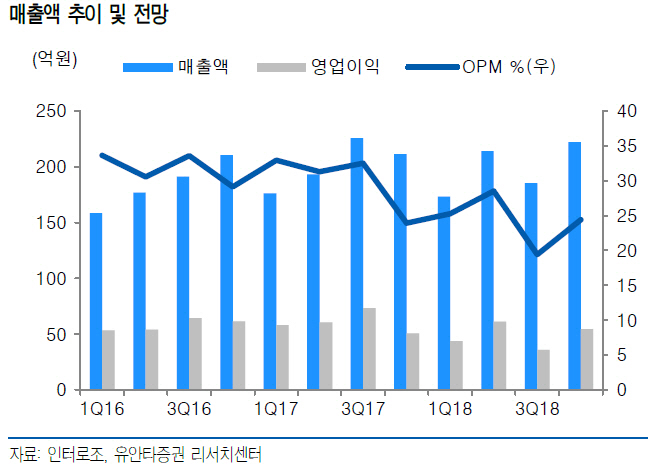

렌즈는 도수마다 다른 금형 설계와 정밀 생산 기술력을 요구하는 고부가가치 사업이다. 자체 브랜드 판매와 대량 생산체제 구축을 통한 규모의 경제 실현으로 높은 영업이익률을 지속했다.

다만 연초부터 자체브랜드(PB) 시장 진입에 따른 경쟁 심화아 정세 불안정에 따른 중동 수출 변동성 확대로 회사 실적과 주가는 지속 하락했다. 그는 “3분기에는 메이저 경쟁사들의 프로모션 확대까지 겹쳐 실적·주가 하락폭이 확대됐다”고 전했다.

다만 3분기를 저점으로 실적은 재성장할 것이라는 판단이다. 일본·중국 수출은 고성장이 지속되고 있고 모멘텀도 확대되는 추세다. 그는 “일본 호야의 제조업자개발생산(ODM) 매출이 큰 폭으로 확대될 전망”이라며 “중국은 4분기 광군제 성수기로 실적 성장이 지속되고 티몰, 왓슨스 입점에 이어 JD와도 공급 계약을 체결해 내년 매출에 본격 기여할 것”이라고 내다봤다.

국내에서는 경쟁 심화는 안정화 추세에 진입했다는 평가다. 그는 “수지 브라운, 수지 블루문 등 신제품 출시 효과로 4분기부터 실적이 개선될 것”이라며 “PB 브랜드의 시장 진입은 당분간 지속되겠지만 브랜드 파워와 PB 브랜드 ODM 생산으로 매출 증가과 시장 지배력이 확대될 것”이라고 예상했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)