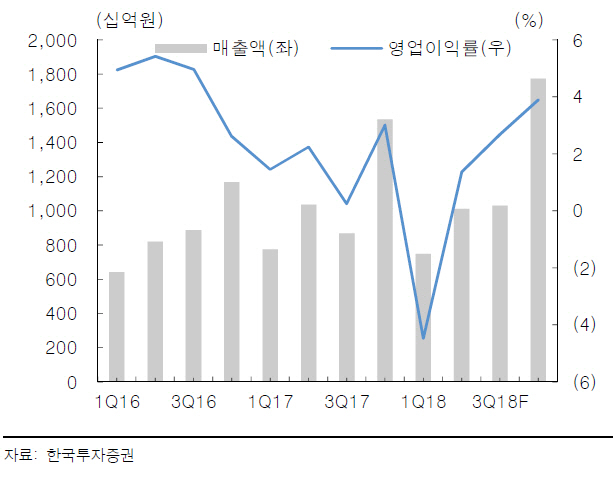

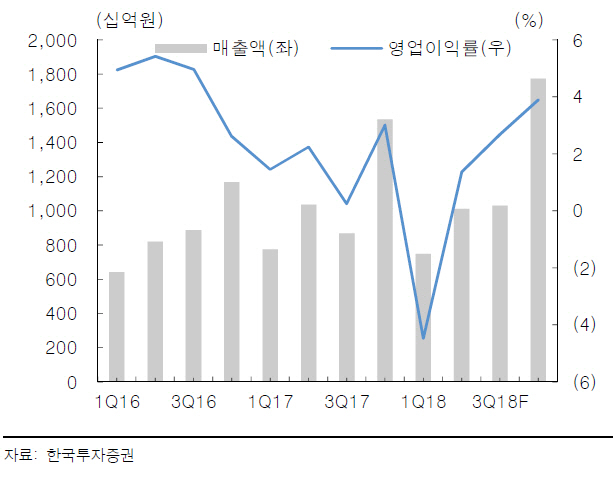

| | 한화에어로스페이스 분기별 실적 추이 및 전망. |

|

[이데일리 이명철 기자] 한국투자증권은 14일

한화에어로스페이스(012450)에 대해 본사 실적이 예상보다 부진하면서 2분기 영업이익이 컨센서스를 밑돌았지만 3분기 한화에스앤씨 이익이 추가돼 긍정적인 방향성은 뚜렷하다고 진단했다. 투자의견 매수를 유지하고 2018~2019년 영업이익 추정치 하향을 반영해 목표주가는 3만원으로 23.1%(9000원) 낮췄다. 6월 1일 목표주가(3만9000원)대비 평균주가 괴리율은 마이너스(-) 36.6%다.

조철희 한국투자증권 연구원은 “2분기 매출액은 1조113억원, 영업이익 138억원으로 전년동기대비 각각 2%, 41% 감소했다”며 “영업이익이 부진한 주요인은 CCTV 판매가 저조했고 국제공동개발사업(RSP) 비용이 크게 늘었기 때문”이라고 분석했다.

본사(항공기엔진)는 227억원의 영업적자를 기록해 전분기 적자 169억원보다 더 부진했다. 그는 “GTF엔진 RSP 비용이 266억원으로 전분기 184억원보다 커졌기 때문”이라며 “올해 P&W의 GTF 엔진 매출이 늘어 약 900억원의 관련 비용이 발생하지만 RSP 비용은 2018~2019년이 최대고 이후 점진적으로 줄면서 실적이 개선될 것”이라고 예상했다.

한화테크윈(CCTV)과 한화시스템은 전분기대비 흑자전환에 성공했다. 그는 “한화테크윈은 2분기부터 베트남 공장이 가동돼 이익이 늘고 있고 한화시스템은 1분기 회계기준 변경 영향에서 벗어나 실적이 정상화됐다”며 “정밀기계도 중화권 업체향 매출 증가로 13.9%의 높은 이익률을 기록했다”고 설명했다.

본사 이익에 대한 눈높이는 낮아졌으나 이미 주가가 대부분 반영했다는 판단이다. 조 연구원은 “3분기부터는 한화에스앤씨 합병효과로 한화시스템 이익증가가 보장됐다”며 “4분기가 방산 부문 성수기인 만큼 늘어나는 이익에 발맞춰 주가도 점진적으로 상승할 것”이라고 말했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)