27일 홍예란 한국투자증권 연구원은 “실적 턴어라운드에 기반한 ROE 상승이 리레이팅을 이끌 것”이라며 “2021년 이래로 지속된 디레이팅은 실적 부진에 따라 ROE가 2022년 3.0%, 2023년 4.0%까지 하락했기 때문”이라고 말했다.

그는 “2024년 ROE는 6.2%로 전년대비 2.2%p 상승할 전망인데 특히 순이익이 1205억원으로 전년대비 78% 증가할 것”이라고 전망했다.

특히 운용 부문에서 실적 개선세가 뚜렷하다. 그는 “운용 자산 내 채권 규모가 7조원에 달해 금리 하락에 따른 탄력적인 운용손익 확대가 예상된다”며 “금리 1bp(1bp=0.01%포인트) 하락당 단순 세전이익 민감도는 약 7억원에 달하는데, 6월 말 대비 9월 25일 국고채 금리는 40bp 내외 하락했다”고 분석했다. 이를 반영하면 2024년 운용 손익은 1659억원으로 전년대비 78% 증가할 전망이라는 평가다.

2024년 브로커리지 수익은 전년도 기저효과가 더해져 1397억원으로 9% 개선될 것으로 보인다.

이어 “IB 수익도 전년대비 80% 증가한 731억원을 기록할 전망이며 PF 충당금 영향이 제한적일 것으로 예상되며 트랙레코드를 쌓아온 채권자본시장(DCM) 부문에서 수요가 지속적으로 발생하고 있는 점을 감안했다”고 말했다. 결론적으로 모든 사업부문이 전방위적으로 개선되며 저조했던 실적이 빠르게 회복될 것란 전망이다.

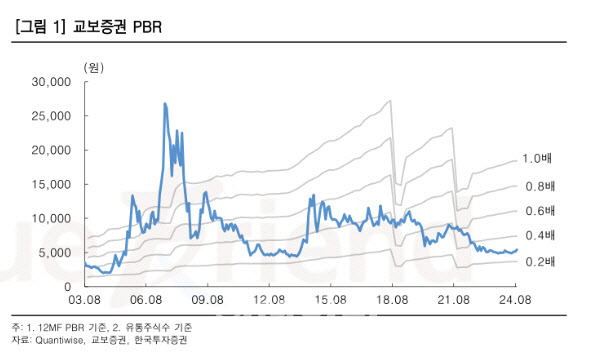

홍 연구원은 “업황 개선에 힘입어 다각화된 사업 포트폴리오가 빛을 발할 때”라며 “한편 9월 26일 기준 12개월 선행 실적 주가순자산비율(PBR)은 0.29배로 2012~2013년 증권 업종 구조조정 당시 PBR 0.27배에 근접한 수준이다. 이익체력 회복과 투자심리 개선이 동시에 이뤄지는 변곡점에 도달했다는 점에서 재평가가 예상된다”고 덧붙였다.

|

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)

![[포토]국무회의 입장하는 한덕수 권한대행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400378t.jpg)

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)