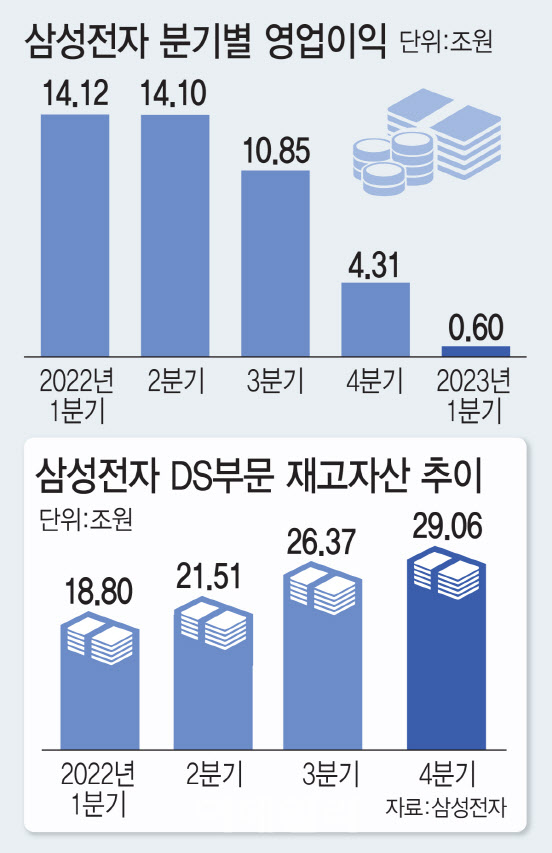

‘노(No) 감산’ 전략을 유지해오던 삼성전자가 지난 7일 올해 1분기 잠정실적을 발표하면서 예상을 깨고 전격적으로 ‘감산’을 결정하자 시장은 환호했다. 글로벌 메모리 2·3위인 SK하이닉스·미국 마이크론에 이어 삼성전자까지 감산행렬에 동참, 메모리 가격 반등을 넘어 반도체 업턴(상승 전환기) 시점을 앞당기고 향후 실적 개선까지 뒤따를 것이란 전망에서다.

당장 이날 삼성전자·SK하이닉스 주가는 전일(6일) 대비 4.33%와 6.32% 급등했다. 업계 안팎에서 나돌던 올 1분기 ‘반도체 업황 바닥론’이 현실화할 것이란 희망 섞인 분석까지 나왔다. 다만 올 하반기 미국의 경기침체 가능성과 미미한 중국의 리오프닝 효과 등으로 인해 예상보다 ‘수요 회복’이 더딜 것이란 관측도 만만찮다. 단기간 내 삼성전자의 ‘감산’ 효과를 기대하긴 어렵다는 의미다.

|

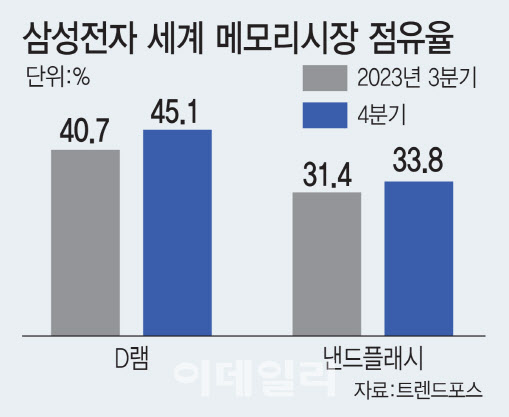

삼성전자가 감산 결정을 하기까진 고뇌가 적지 않았다고 한다. 업계에 따르면 D램 기준 현재 삼성의 재고는 20여주 치다. 평소 수준(5주치)을 크게 넘어서긴 했지만 그렇다고 견디기 버거울 정도는 아니었다. 되레, 경쟁사를 압도하는 원가 경쟁력·풍부한 현금성 자산을 바탕으로 올 하반기 반도체 업턴 때 점유율 확대를 넘어 타의 추종을 불허하는 1위 굳히기에 나서기 충분했다.

그러나 예상을 훌쩍 뛰어넘는 실적 악화 및 이로 인한 주주들의 아우성은 물론, 삼성의 최대 시장인 중국의 더딘 경제회복세, 올 하반기 미국의 경기침체 가능성에 따른 미미한 수요 회복 등이 삼성의 전략 수정에 영향을 미쳤다. 게다가 우리 수출의 19%를 차지하는 반도체가 수분기에 걸쳐 죽을 쑨다면 국가 경제에 타격을 줄 수밖에 없다는 점도 한몫한 것으로 보인다.

업계 관계자는 “글로벌 메모리 업계는 그간 삼성의 감산을 많이 바라왔다”며 “대내외적 압박 속에 삼성의 감산 결정은 선택이 아닌 필수였다는 게 업계의 분석”이라고 했다.

|

관건은 삼성의 감산 결정이 시장이 예상하는 ‘청사진’대로 흘러갈 수 있을지다. 일단 긍정적 전망을 내놓은 전문가들이 다수다.

궁극적으로 삼성의 감산이 업계 전반에 긍정적 역할을 할 것이란 데에는 이견이 없지만, 당장 효과를 낼지는 미지수란 전망도 만만찮다.

김양팽 전문연구원은 “중요한 건 수요회복인데, 그럴 요인이 보이지 않는 게 문제”라고 했다. 메모리는 스마트폰·데이터센터·PC가 수요 견인의 3대 핵심 요인인데, 이들 분야 모두 상황이 좋지 않다는 게 김 전문연구원의 분석이다. 다만 그는 “올 2분기부터 삼성을 비롯한 글로벌 메모리업계의 실적 개선 가능성은 있다”며 “생산에 쓸 비용을 줄일 수 있게 됐기 때문”이라고 했다. 일각에선 챗GPT 열풍 등으로 인한 생성형 인공지능(AI) 개발 수요를 거론하기도 하지만 그 수혜 역시 내후년이나 돼야 본격화할 것이란 게 업계의 전망이다.

|

전문가들은 삼성의 감산이 큰 폭으로 이뤄져야 비로소 감산 효과가 나타날 것으로 보고 있다. 대만 시장조사업체 트렌드포스는 올 1분기 글로벌 D램 평균 판매가격(ASP)이 작년 4분기 대비 20% 하락했지만 마이크론의 추가 감산·SK하이닉스의 감산 유지로 인해 올 2분기 가격 하락폭은 10~15% 정도로 둔화할 것으로 보면서 “생산량이 크게 줄어야만 가격이 반등할 수 있다”고 했다. 이승우 유진투자증권 리서치센터장도 “감산 폭은 커야 한다”며 “그래야 가격 하락을 어느 정도 방어하고, 더 나아가 조금씩 업황 회복이 이뤄질 가능성이 생긴다”고 했다.

한편에선 삼성전자와 SK하이닉스 모두 경기 사이클에 취약한 메모리 위주에서 벗어나 시스템반도체·파운드리(반도체 위탁생산) 등 비(非)메모리 분야를 하루 빨리 개척해야 한다는 목소리가 더욱 커지고 있다. 파운드리 분야 글로벌 1위인 대만 TSMC는 올 1분기 74억3900만달러(약 9조8000억원)에 달하는 영업이익을 올릴 것으로 추정되며 우리 기업과 달리 안정적 모습을 보이고 있다. 삼성전자는 2042년까지 경기 용인에 세계 최대 시스템반도체 메가클러스터를 구축, TSMC를 따라잡겠다는 복안이다.

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![강풍에 체감온도 '뚝'…추위 속 흐리고 비[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200006h.jpg)