|

김종훈 한국기업평가 연구원은 4일 “SM그룹의 STX 지분인수 시점에서 대한해운의 직접 자금지출은 크지 않지만 경영정상화 과정에서 재무부담이 확대될 가능성이 상존한다”며 “향후 대한해운을 중심으로 한 그룹의 공격적인 투자정책이 지속될 경우 신용도에 부담이 될 수 있다”고 밝혔다.

업계에 따르면 STX 채권금융기관협의회는 지난달 13일 대한해운을 포함한 대한상선 컨소시엄(SM그룹)을 우선협상대상자로 선정했고 28일 STX 지분 양수도를 위한 주식매매계약(SPA)을 체결했다..

STX팬오션·STX조선해양 등을 계열로 뒀던 STX는 그룹 해제 후 무역부문 중심의 종합상사업을 영위하고 있다. 2014년 1월 후 채권금융기관 공동관리(자율협약)로 경영정상화계획을 이행 중이다. 주요 종속회사는 STX마린서비스, STX리조트, STX 인터내셔널 트레이딩(싱가포르) 등이다. 그는 “STX기업집단 구조조정 진행과정에서 수익기반이 훼손되고 대외신인도 하락으로 영업손실이 지속됐다”며 “자율협약 체결을 통한 경영정상화 추진 과정에서 거액의 비영업수익·비용이 계상돼 당기순손익 진폭이 확대되는 등 손익구조 안정성이 크게 훼손됐다”고 분석했다. 지난해 연결 기준 당기순손실 4574억원을 기록했고 연결 자본총계는 마이너스(-) 3306억원으로 완전자본잠식 상태다. 이후 지난달 31일 대규모 출자전환을 통해 완전자본잠식이 해소됐다고 발표했다. 그는 “외부감사 결과 연결 기준 자본총계는 335억원으로 확인되지만 기존 채권에 대한 출자전환 방식으로 이뤄져 신규 유입 자금은 없었고 부분 자본잠식 상태인 재무구조는 여전히 취약한 수준”이라고 평가했다.

이번 M&A로 일부 사업적 시너지는 기대된다. STX가 비철금속, 철강, 연료 등 원자재 수출입이 주력 사업이어서 대한해운·대한상선 운송물량확보에 기여할 전망이다. STX와 자회사를 통해 벙커링, 선박기자재 조달, 선박관리서비스 등을 내재화해 구매경쟁력 강화도 가능할 것으로 예상된다.

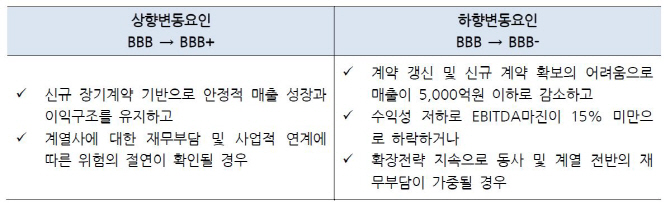

SM그룹 확장과정에서 역할의 중요성이 확인되는 점도 부담 요인이다. 김 연구원은 “지난해 대한상선 인수, 올 1월 한진해운 미주·아시아 노선 인수이 이어 이번에도 참여해 계열리스크 노출도가 높아지고 있다”며 “자체 영업실적·전망에 더해 이번 M&A의 계약 조건, 재무부담 확대 수준, 그룹 확장적 사업전략 지속 여부 등을 신용등급에 반영할 계획”이라고 전했다.

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![공중제비 도는 로봇개 “어메이징”…로봇 공습 나선 中[영상][CES2025]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011000623b.jpg)

![국힘 34%, 민주 36%..계엄사태 이전 수준[한국갤럽]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011000614h.jpg)