[이데일리 박정수 기자] 한국투자증권은 27일 한화에어로스페이스(012450)에 대해 인적 분할로 한달 간 정지됐던 거래가 재개된다며 목표주가를 36만원에서 38만원으로 5.6% 상향 조정했다. 투자의견은 ‘매수’를 유지했다.

장남현 한국투자증권 연구원은 “한화에어로스페이스 거래 정지 전 시가총액은 14조 7000억원이었으며, 분할 비율은 9대 1이다. 이를 고려한 한화에어로스페이스의 기준가격은 29만원에 해당한다”며 “분할 후 재상장일의 시초가는 기준가격의 50~200% 범위에서 형성된다. 따라서 한화에어로스페이스의 시초가는 14만 5000~58만원 사이에서 형성될 것”이라고 설명했다.

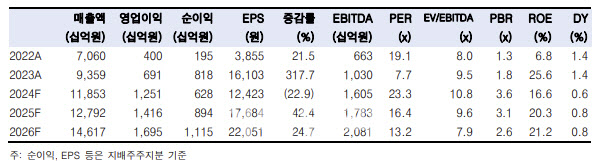

장남현 연구원은 “분할 이전 주가 상승을 이끈 것은 지상방산 부문의 성장성이며, 분할 이후에도 변하지 않을 것이다. 실적과 수주잔고 모두 성장성을 보유했기 때문”이라며 “실적의 경우 수출 사업이 매출 인식되며 외형과 수익성 모두 개선될 것”이라고 분석했다.

장 연구원은 “한화에어로스페이스의 2026년 지상방산 내 해외 매출 비중은 59.6%로 2023년 대비 22.8%포인트 성장할 것”이라며 “이에 따라 2026년 영업이익률은 2023년과 비교해 4%포인트 개선될 것”이라고 진단했다.

그는 “수주잔고 역시 성장을 지속할 것이다”며 “2025년 K9과 레드백의 파워팩 국산화가 완료된 후 중동으로 수출이 확대될 것이다. 사우디아라비아와 UAE의 교체 수요만 고려해도 1조원 이상의 자주포 시장과 19조원 규모의 장갑차 시장에 접근이 가능해지는 것”이라고 판단했다.

장 연구원은 이어 “분할 전 한화에어로스페이스 적정 기업가치는 18조 9000억원이며, 분할 후 적정 기업가치는 17조 4000억원이다. 주식 수 감소를 고려할 경우 적정 주가는 분할 전 대비 2.7% 상승한다”며 “기존 기업가치 상승을 이끈 것이 방산 부문이기 때문에, 비방산 자회사 분할과 무관하게 투자매력도가 유지된다”고 전했다.

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)