| |

| ▲ 패션업계 M&A는 기업의 포트폴리오 전략을 추정할 수 있는 기회이기도 하다. 남성복이 강한 ㈜세정이 여성복 부문 강화 차원에서 국내영업권 매입을 추진중인 것으로 알려진 블루마린 | |

당장 제일모직과 LG쪽에서 의외의 빅딜이라는 반응도 나온다. 양 사의 물밑 합병움직임은 어느 정도 알려져 있었지만 워낙 빅 2의 아성이 견고해 파괴력은 크지않을 것이라는 전망이 우세해 성사가능성은 낮다는 시각이 많았다.

패션관계자들은 이번 빅딜이 지난해 유통업쪽에서 활발했던 M&A가 패션업계도 본격적으로 점화되는 신호탄이 될 것으로 보고있다.

패션업계, M&A 포문 열다

지난해에는 이랜드가 데코와 네티션닷컴 등을 잇따라 인수하면서 패션유통부문에 돌풍을 일으켰다. 이어 제일모직이 한때 수입의류업체 개미플러스가 갖고 있던 미국 여성 캐릭터 브랜드 ‘띠오리’의 국내 영업권을 본사로부터 직접 사들였다.

| |

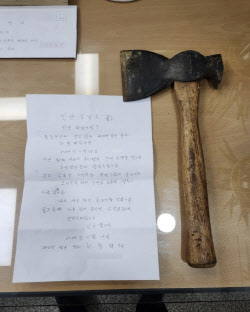

| ▲ 안나 몰리나리 | |

‘타임’과 ‘시스템’ 등 유명 브랜드를 거느린 패션기업 한섬이 M&A시장에 나온다는 소문은 업계에서는 구문에 속한다. 또 남성복 ‘인디언’과 중가 여성복 ‘올리비아 로렌’을 내놓고 있는 ㈜세정이 취약한 여성복 사업 확장을 염두에 두고 ‘안나 몰리나리’와 ‘블루마린’ 을 인수하기 위해 이 두 브랜드의 국내 영업권을 가진 태창과 조율에 들어갔다는 소식도 들린다. 업계 관계자에 따르면 거의 80~90% 이상 양측의 입장이 좁혀진 상태다.

빅딜을 성사시킨 코오롱은 한 술 더 뜬다. 캠브리지 인수작업에 참가한 한 간부는 “패션전문기업으로의 지속적인 성장을 위해 확고한 브랜드 파워를 보유한 매물이 나오면 적극적인 M&A를 시도할 것”이라며 “국내외 몇몇 여성복 브랜드를 주목하고 있다”고 밝혔다.

LG패션의 오규식 부사장도 최근 기자들과 만난 자리에서 “(신규 브랜드 런칭 보다는)좋은 브랜드를 사들이는 쪽에 관심이 많다”고 말했다.

| |

| ▲ 올해는 막강한 자본력과 유통망을 앞세운 패션업계의 인수합병(M&A)이 치열해질 것으로 보인다. 갈수록 세분화하는 패션시장을 적절히 공략하기 위해 위험부담이 큰 신규 브랜드 출시보다 이미 시장진입에 성공한 브랜드를 사들이는 쪽이 선호되고 있기 때문이다. 사진은 새해 벽두 패션계의 관심을 집중시키며 코오롱에 인수합병된 ㈜캠브리지의 남성신사복 캠브리지멤버스. | |

패션업계가 M&A에 적극적으로 나서는 것은 신규브랜드를 띄우는 것 보다 이미 인지도를 확보한 브랜드를 사서 잘 키우는 것이 훨씬 경제적이라는 판단에서 나온다.

패션업계 전문지 ‘패션인사이트’ 유재부 부장은 “여성복 신규브랜드 하나를 만드는 데 드는 초기비용만 대략 200억원이 소요된다는 것을 감안하면, 성공여부를 가늠할 수 없는 브랜드를 새로 만드는 것 보다 이미 시장진입에 성공한 브랜드를 사는 것이 위험부담을 더는 것”이라고 설명한다. 결과적으로 20세기 후반 '대기업 시스템은 패션의 창의성을 담보할 수 없다'는 비판아래 소규모 패밀리 비즈니스를 주창하던 국내 패션계가 21세기에 들어서자 마자 다시 대기업 체제로 돌아설 수 있음을 시사한다.

패션업계의 M&A는 세계적인 추세다. 유럽 럭셔리 업계만 봐도 2000년대 들어 LVMH와 구치그룹, 프라다그룹 등 삼강구도로 빠르게 재편된 것은 막강한 자본을 내세운 M&A의 힘이 컸다.

LVMH가 루이비통 크리스찬디올 지방시 펜디 셀린드 겔랑 등 최고급 브랜드 60개를 갖고있으며, 구치그룹은 구치 이브생로랑 세르지오롯시 알렉산더맥퀸 스텔라맥카트니 발렌시아가 등의 라벨을 갖고있다. 프라다그룹은 프라다를 비롯 미우미우 아제딘알라이야 카슈를 보유하고 있다.

M&A, 패션 창의성에는 독?

그룹에 속한다는 것은 자본력이 딸리는 소규모 패션디자이너나 브랜드 입장에서는 막강한 경영지원 및 관리를 받으며 고수익을 창출하는 인기 브랜드로 거듭날 수 있는 기회로 여겨질 수 있다. 지난해 이랜드에 합병된 네티션닷컴의 경우 급변하는 패션유통시장에서 살아 남기 위해서는 이랜드 같은 자본력을 갖춘 거대유통망에 얹히는 것이 훨씬 유리하다는 판단을 한 것으로 전해진다.

좋은 물건 싸게 Vs 소비자 선택권 위축

소비자 입장에서는 M&A가 어떤 효과를 가져올까. 긍정적인 측면은 제대로 브랜드 관리가 될 경우 좋은 제품을 합리적인 가격에 살 수 있는 기회를 가질 수 있다는 점이다. 생산 부문의 해외소싱이 일반화하면서 다양한 브랜드들이 같은 우산 아래 올망졸망 모여있으면 다품종 소량생산을 가능케 하면서 생산단가도 낮출 수 있다. 반면 경영 마인드가 지나치게 앞설 경우 장기적으로는 소비자의 선택권을 약화시키는 결과를 낳을 수 있다. 수익이 나지 않는 브랜드는 가차없이 퇴출되기 때문. 또 M&A가 국내외를 가리지않고 이루어진다는 측면에서 우리 고유브랜드가 설 자리는 점점 더 작아질 수 있다는 우려도 있다.

세계적인 패션칼럼니스트인 수지 맨키스는 인터내셔널 헤롤드 트리뷴에 쓴 글(2006년 10월 2일자)에서 “세계 패션계가 거대 패션유통그룹으로 재편되면서 디자이너의 시대는 이제 종언을 고하고 있다”고 선언했다. 한국의 중소 패션업체라고 예외일 수는 없다.

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![반백년 두 가정 두고 살아온 할아버지의 상속 고민, 결국[별별법]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200075h.jpg)