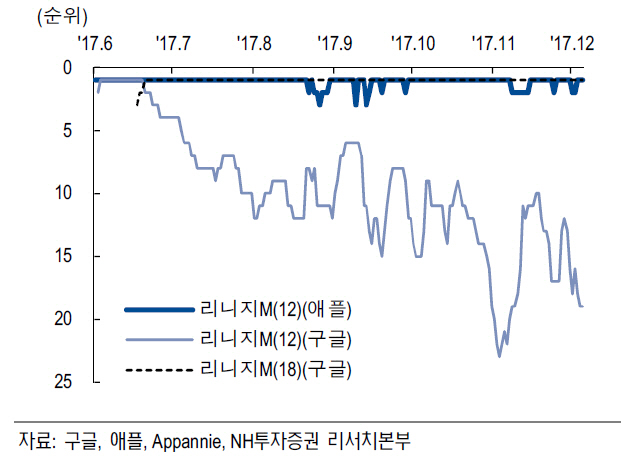

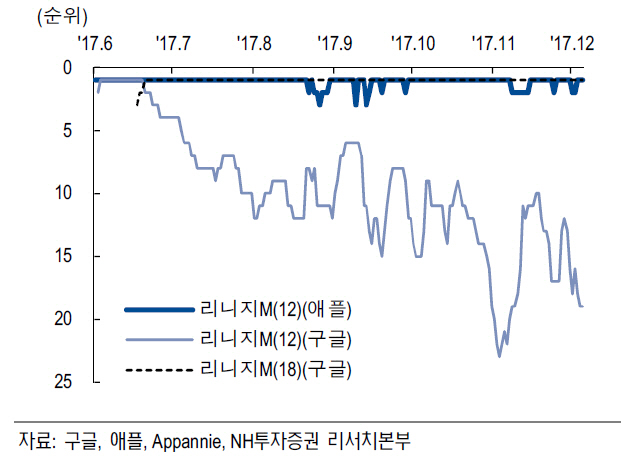

| | 한국 리니지M 매출 순위 추이. |

|

[이데일리 이명철 기자] NH투자증권은 28일

엔씨소프트(036570)에 대해 대만 ‘리니지M’ 성공에도 내년 1분기 신작 모멘텀 부재와 중국발 규제 우려 재부각, 세무조사 등으로 최근 주가는 조정됐지만 2분기 중 ‘블레이드&소울2’로 시작될 신작 출시를 감안하면 지속 비중확대 전략이 유효하다고 진단했다. 투자의견은 매수(Buy), 목표주가 64만원을 유지했다. 이전 목표주가(56만원)대비 평균주가 괴리율은 마이너스(-) 27.5%다.

안재민 NH투자증권 연구원은 “4분기 매출액은 5870억원, 영업이익 2117억원으로 전년동기대비 각각 106.2%, 108.1% 증가할 것”이라며 “리니지M 매출은 4분기 3916억원, 일평균 43억원 수준으로 추정돼 3분기(일평균 60억원)보다는 하락하겠지만 여전히 높은 수준을 유지하고 있다”고 분석했다.

지난 11일 출시한 대만 리니지M도 출시 이후 앱스토어 매출 순위 1위를 유지하며 4분기와 내년 실적에 긍정적인 영향을 미칠 전망이다. 4분기 중 리니지M 대만 출시와 ‘리니지2:레볼루션’ 북미·유럽 출시에 따른 로열티 매출은 536억원으로 추정했다. 리니지1을 비롯한 PC게임의 경우 4분기 성수기 효과가 일부 반영되겠지만 3분기대비 큰 폭의 매출 성장은 없을 것으로 예상했다.

대만 리니지M 성공으로 엔씨소프트 게임이 해외에서도 성공할 수 있다는 가능성을 증명했다는 판단이다. 내년 출시될 차기작인 ‘블레이드&소울2’(2분기), ‘리니지2M’(하반기), ‘아이온:템페스트’(하반기)도 해외 시장 성과가 기대된다는 평가다.

안 연구원은 “1분기 중 LINE ‘팡야 모바일’(골프), 북미 자회사에서 개발하는 신규 게임, ‘아이온:레기온스’(RPG) 등도 출시될 예정이고 PC게임 아이온이 1월17일부터 부분유료화로 전환돼 추가 매출 성장도 기대된다”며 “신규 게임 출시에 따른 실적 성장, 모바일 라인업 확대, 해외 매출 비중 확대 등 여러 모멘텀이 주가에 긍정적으로 것”이라고 내다봤다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)