[이데일리 박순엽 기자] 한국투자증권은 24일 HD현대중공업(329180)에 대해 연말까지 전 부문에서 수주 기회가 풍부하리라고 예상하면서 꾸준하게 매수에 접근할 때라고 평가했다. 투자의견은 ‘매수’, 목표가는 24만 2000원 ‘유지’했다. 전 거래일 종가는 19만 3400원이다.

강경태 한국투자증권 연구원은 “차상위 Tier 선사들의 컨테이너선 발주, 대형 해양 프로젝트, 국내외 특수선 프로젝트 등 부문별 수주 기회는 연말까지 풍부하게 열려 있다”며 “지난달 조정 이후 밸류에이션 부담이 낮아진 현재 꾸준하게 매수 접근할 때라 판단한다”고 말했다.

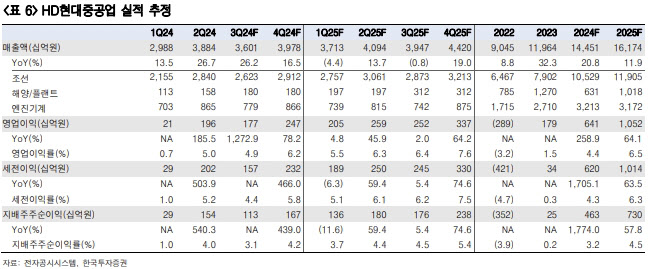

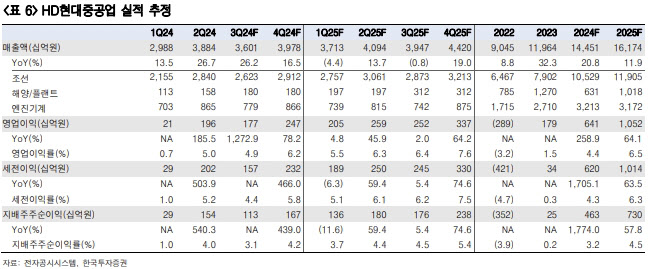

| | (표=한국투자증권) |

|

강 연구원은 HD현대중공업의 3분기 연결 매출액이 전년 동기 대비 26.2% 증가한 3조 6015억원, 같은 기간 영업이익이 1272.9% 늘어난 1772억원을 각각 기록하리라고 예상했다. 컨센서스와 비교해 매출액은 부합, 영업이익은 10.9% 밑도는 규모다.

강 연구원은 영업이익이 컨센서스와 차이를 보이는 건 외부 변수 때문이라고 설명했다. 첫째는 상반기 후판 가격 하락으로 인한 공사손실충당금(공손충) 전입 호선의 충당금 환입 기대감이고 둘째는 3분기 환율 변동성 반영 여부다.

그는 “건조 호선 중 공손충을 전입한 호선이 절대적으로 적고, 달러 대비 원화 환율이 2분기 말보다 40~50원가량 하락한 점을 고려할 필요가 있다”며 “경상적인 체력으로 회사가 내야 할 이익 수준은 달성했다는 것을 강조하고 싶다”고 언급했다.

HD현대중공업의 내년 연결 매출액은 전년 대비 11.9% 증가한 16조 1742억원, 같은 기간 영업이익은 64.1% 늘어난 1조 523억원으로 각각 예상했다. 현대중공업은 2025년 상선 매출액의 74%를 2023년과 2024년에 수주한 호선들로 창출하리란 게 강 연구원의 전망이다.

엔진기계 부문의 안정적인 수익성과 상선 부문 영업이익률 8.5% 기록으로 영업이익은 1조원대로 올라설 것으로 봤다. 2025년 연간 해양 적자 폭 또한 2024년과 비교해 큰 폭으로 감소하리라고 전망했다. 현재 상세설계 중인 프로젝트 2개의 착공 일정이 곧 도래해서다.

강 연구원은 “올해 말까지 수주 가능성이 큰 대형 프로젝트 풀이 넓다는 점도 고무적”이라며 “고정비를 커버하기에 부족한 매출로 2025년 상반기까지는 적자를 이어가지만, 하반기부터 BEP를 달성할 것”이라고 예상했다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)