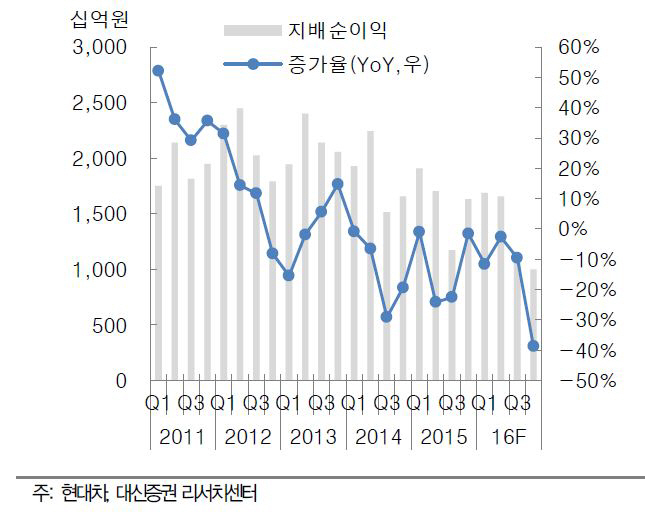

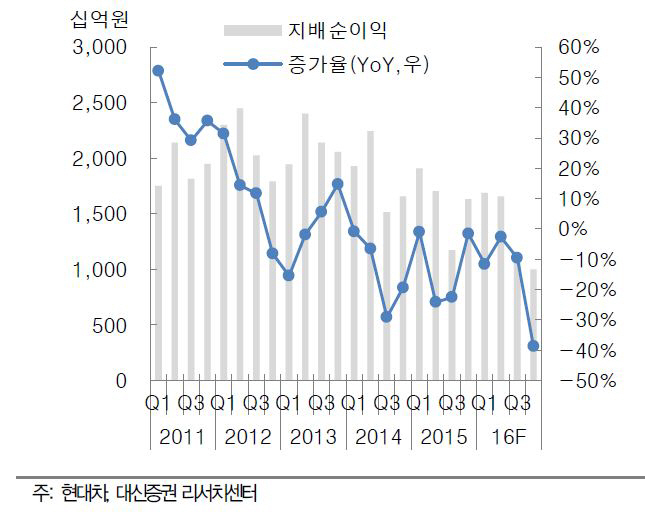

| | 현대차 분기 순이익 추이. |

|

[이데일리 이명철 기자] 대신증권은 26일

현대차(005380)에 대해 내수 판매 부진과 비용 증가로 작년 4분기 실적이 크게 부진했다며 올해 1분기에도 부정적 흐름이 이어지면서 2분기 후반 돼서야 개선이 감지될 것이라고 진단했다. 투자의견 시장수익률(Marketperform)을 유지하고 목표주가는 올해 실적 하향 조정을 반영해 14만5000원으로 3.3%(5000원) 낮췄다.

전재천 대신증권 연구원은 “작년 4분기 매출액은 23조5380억원, 영업이익 1조210억원으로 전년동기대비 각각 0.9%, 33% 감소해 시장 컨센서스를 크게 하회했다”며 “내수 판매 부진과 기말환율 상승에 따른 판매보증충당금이 증가했고 경쟁 심화로 인센티브도 늘었기 때문”이라고 분석했다.

올해 1분기 매출액과 영업이익은 전년동기대비 각각 0.1%, 17% 감소한 22조3330억원,1조1120억원으로 추정됐다. 그는 “신형 그랜져 비중 증가는 긍정적이나 러시아·브라질에서 크레타 비중 증가 효과도 있어 전년동기대비 판매 상승은 기대하기 어렵다”며 “신흥국 판매는 회복이 예상되지만 내수·미국·유럽이 부진할 것”이라고 예측했다.

주요 시장 판매 성장률 둔화와 인센티브 지속 증가, 연구개발(R&D) 비용 증가, 트럼프의 보호무역 정책, 자동차용 강판가격 상승 등은 부정적 요소로 꼽혔다. 그는 “유가 상승에 따른 신흥국 판매 회복 효과는 생각보다 크지 않고 브라질과 중동 회복폭도 크지 않을 것”이라며 “인도는 지난해 11월 화폐 개혁 후 자동차 판매가 둔화되고 있다”고 우려했다.

2분기 후반부터는 매수 검토가 가능하다는 판단이다. 전 연구원은 “소형 스포츠유틸리티차량(SUV) 국내 출시로 내수 판매가 회복되고 이후 선진국 수출 증가로 수출 물량이 회복될 것”이라며 “지난해 3분기 낮은 기저를 감안하면 3분기부터 모멘텀이 커질 것”이라고 전망했다.

▶ 관련기사 ◀☞현대차 "GE 보유 현대카드 지분인수 참여안 해"☞현대차, 새로운 배당정책…"잉여현금흐름 30~50% 수준"☞현대차, 보통주 3000원-우선주 3100원 결산배당 결정

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)