[이데일리 조용석 기자] 한화투자증권은 8일

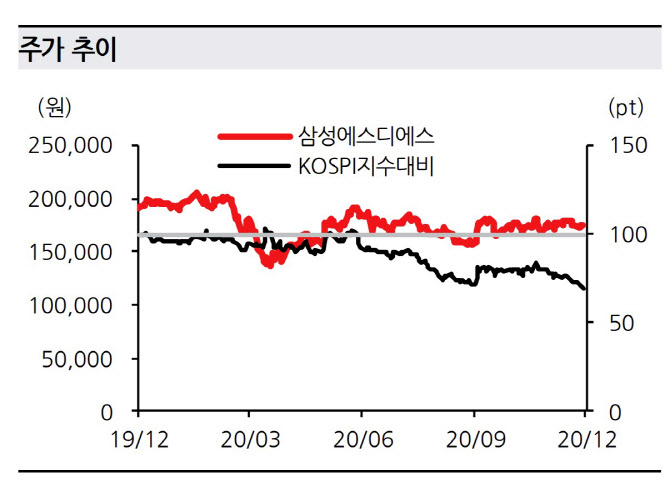

삼성에스디에스(018260)에 대해 4분기 매출액은 IT 전략사업 증가와 물류 사업 호조로 인해 시장 기대치를 상회하는 우상향 추세가 지속될 것으로 봤다. 투자의견 ‘매수(BUY)’와 목표주가 23만원은 유지했다.

한화투자증권은 삼성SDS가 4분기에 매출액 3조1100억원 영업익 2452억원의 실적을 기록할 것으로 전망했다. 이는 매출액 기준 컨센서스를 8% 상회하는 수준이다. 다만 IT 서비스 부문의 선행개발 투자 비용 등으로 인해 영업익은 상향조정하지 않았다.

김소혜 한화투자증권 연구원은 “IT 서비스 매출액은 전년동기 대비 4.1% 증가한 1조5700억원을 예상한다. 클라우드와 인텔리전트팩토리 중심으로 관계사 투자가 늘어나고 있는 것으로 파악된다”며 “물류BPO(비즈니스 프로세스 아웃소싱) 매출액도 전년동기 대비 20.5% 증가할 것으로 전망한다. 성수기에 진입한 북미, 유럽 지역의 가전제품 수요 증가로 인한 물동량 증가와 해운 운임 강세가 유지되면서 기존 예상보다 호조세를 나타낼 것”이라고 설명했다.

한화투자증권은 삼성SDS가 내년에 매출액 11조4150억원, 영업익 9524억원을 거둘 것으로 전망했다. 올해보다 매출액은 약 3% 늘어나고 영업익은 14% 증가할 것이라는 예상이다.

김 연구원은 “올해 크게 증가한 물류BPO 매출액은 안정적인 수준을 유지하고, IT서비스 매출은 6.7% 증가할 것으로 예상한다. 전사 매출에서 차지하는 대외고객 매출 비중도 지난해 16.5%에서 20% 수준까지 확대될 것”이라며 “특히 금융권의 클라우드 도입 전환 니즈가 증가함에 따라 관련 수주로 인한 매출 증가가 기대된다”고 설명했다. 또 회사가 ‘데이터3법’의 핵심인 ‘가명정보 활용’ 관련 민간 부문 최초의 결합전문기관으로 지정된 것도 실적 상승에 기여할 것으로 봤다.

삼성SDS에 대한 투자의견 ‘매수’와 목표가(23만원) 유지한 한화투자증권은 “기다렸던 관계사 투자가 4분기에는 더욱 본격화되고, 정부 정책 관련 프로젝트 수주 증가도 예상되는 만큼 기업가치 우상향 추세가 지속될 것”이라고 설명했다.

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)