|

오에스피는 지난해 10월 코스닥 시장에 상장한 유기농 펫푸드 전문 제조업체다. 주문자개발생산(ODM) 방식으로 유기농 펫푸드 제품을 생산하고 있다. 국내 ODM 1위 업체로 지난해 상반기 누적 기준 매출비중은 ODM 86.5%, PB제품 12.2%, 기타 1.3%이다.

이 연구원은 “오에스피는 현재 대리점 구축을 진행 중이며 온라인몰에서 PB 브랜드 판매와 대리점 구축을 병행하는 전략은 수익성 개선으로 이어진다”며 “올해 1월 바우와우코리아 인수를 통해 바우와우코리아가 보유한 61개 대리점 중 약 15개에 PB제품이 판매될 예정”이라고 짚었다.

해외진출 확대를 통한 실적 성장도 가능할 것으로 봤다. 현재 오에스피는 홍콩과 베트남에서 현지판매를, 말레이시아와 싱가포르, 필리핀에서는 종합 쇼핑몰을 통해 판매하고 있다. 이 연구원은 “통상 해외국가에서 현지 에이전트를 통해 제품을 등록하는 데까지 약 6개월이 걸리지만 오에스피는 바우와우코리아 인수를 통해 시간이 단축될 것”이라며 “펫푸드 시장이 개화하는 단계에서 중국에 주요 경쟁자가 없어 기회가 될 것”이라고 진단했다.

![[포토]긴급현안질의, '답변하는 박안수 육군참모총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500534t.jpg)

![[포토]서울 지하철, '계엄 파문 속' 3년 연속 파업](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500482t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500479t.jpg)

![[포토]최고위, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500432t.jpg)

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]국회 월담하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401332t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

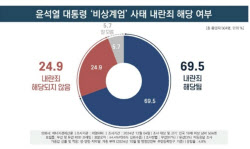

![국민 10명 중 7명 尹 탄핵 찬성…부산·대구에서도 60% 이상[리얼미터]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500353h.jpg)