|

금융위원회 관계자는 6월께 탄생할 초대형IB 세부 시행기준을 만들면서 부동산 투자 상한을 수탁금(발행어음)의 10%로 제한한 배경을 이같이 설명했다. 그러나 증권업계에선 초대형IB를 시작하기도 전에 규제부터 만들어진 것에 대해 거부감이 큰 모습이다.

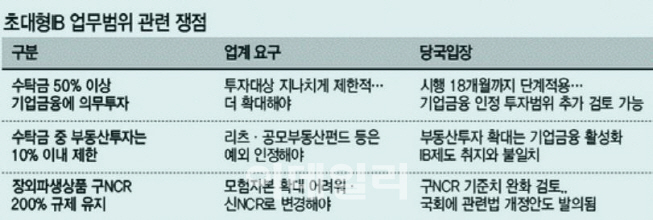

초대형IB를 도입하는 자본시장법 시행령·금융투자업규정 개정에 대한 입법예고가 오는 8일 종료된다. 이에 앞서 금융투자협회를 중심으로 증권업계의 의견 수렴이 마무리 단계에 접어든 가운데 소위 `부동산투자 10%룰`을 두고 금융당국과 증권업계간의 이견이 본격적으로 수면 위로 떠오르고 있다. 투자자금을 늘릴 수단이 생기긴 했는데 투자대상을 두고 당국과 업계가 동상이몽(同床異夢)인 셈이다. 업계에선 부동산을 인수한 후 리츠나 공모펀드 형태로 셀다운(Sell down, 인수 후 재매각)하는 등의 자금에 대해선 부동산 투자에서 제외하는 방안 등을 건의하고 있다.

‘모험자본’ 공급이 초대형IB의 주 목적

이를 위해 자기자본(4조원 이상)의 두 배 가량을 발행어음으로 조달토록 하고 이를 통해 조달한 신규 자금의 50% 이상을 기업금융업무에 사용하도록 했다. 이를 별도 계정으로 만들도록 해 조달된 자금이 기업에 실제 투입되는지 살펴보겠단 의지도 보였다.

이런 상황에서 정작 증권업계는 벤처, 혁신기업에 대한 투자보다 부동산에 골몰하고 있으니 이를 제한하는 의사결정이 이뤄진 것이다. 금융위 관계자는 “종합투자계좌(IMA)와 발행어음을 통해 증권사들에 새로운 자금 조달 수단을 마련해준 것은 부동산에 돈을 넣으라는 것이 아니다”고 강조했다. 그러나 증권업계에선 ‘시작도 하기 전부터 대뜸 규제냐’라는 한탄도 나온다. 익명을 요구한 한 업계 관계자는 “이제 막 초대형IB를 시작하는 것인데 규제를 먼저 도입한다는 게 맞지 않는다”며 “10%로 제한한 것도 임의로 규정한 것이지 어떤 근거가 있는 것도 아니다”고 말했다.

부동산 10%룰 완화 필요..“리츠, 공모펀드는 제외해야”

증권업계 한 관계자는 “부동산 10%룰을 더 확대한다는 것은 현재로선 별 의미가 없는 것 같다”며 “차라리 부동산 10%룰을 산정할 때 리츠(REITs, 부동산 투자를 전문으로 하는 뮤추얼펀드)나 공모펀드로 조달한 자금은 제외하는 등의 추가 조치가 필요하다”고 말했다. 최근 증권사들은 해외 부동산을 인수한 후 이와 관련된 인수 자금을 공모펀드 등으로 셀다운해 일반투자자에게 팔고 있다. 미래에셋대우가 지난해 미국 댈러스 오피스 빌딩을 인수한 후 공모펀드로 조성한 ‘미래에셋맵스미국부동산투자신탁9-2호’가 대표적이다. 한국투자증권도 3월말 미국 항공우주국 나사(NASA)가 장기 임대 중인 워싱턴 D.C의 투 인디펜던스 스퀘어(Two Independence Square)를 인수하면서 공모펀드로 셀다운할 예정이다. 공모펀드 등을 키워야 한다는 명분에 부동산으로 얻은 임대 수익 등을 투자자에게 공유하겠단 뜻에서다.

그러나 금융위는 부정적이다. 금융위의 또 다른 관계자는 “애초에 초대형IB를 도입한 취지는 기업 자금을 공급하기 위한 것인데 부동산에 투자하는 것은 기본적으로 이에 맞지 않는다”며 “투자자들에게 수익을 공유할 수는 있어도 어쨌든 기업금융과는 거리가 있다”고 말했다. 또 지금처럼 자기자본(PI)으론 얼마든지 부동산 투자를 할 수 있다는 점도 거론한다. 금융위는 초대형IB에 대한 규제가 너무 강할 경우 제대로 활성화되지 않을 가능성이 있기 때문에 합리적인 의견은 수용한다는 방침이지만 정책 방향성에 어긋나는 것은 받아들이기 어렵단 입장이다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)