[이데일리 김윤지 기자] 삼성증권은 22일 보고서에서

삼성바이오로직스(207940) 3분기 실적에 대해 판관비 증가로 영업이익이 시장 전망치를 하회했다고 판단했다. 수주 관련 모멘텀은 상반기 대비 다소 약화되겠으나 2021년까지 3공장 가동률 상승으로 꾸준한 실적 성장이 기대된다면서 투자의견 ‘매수’와 목표가 100만원을 유지했다.

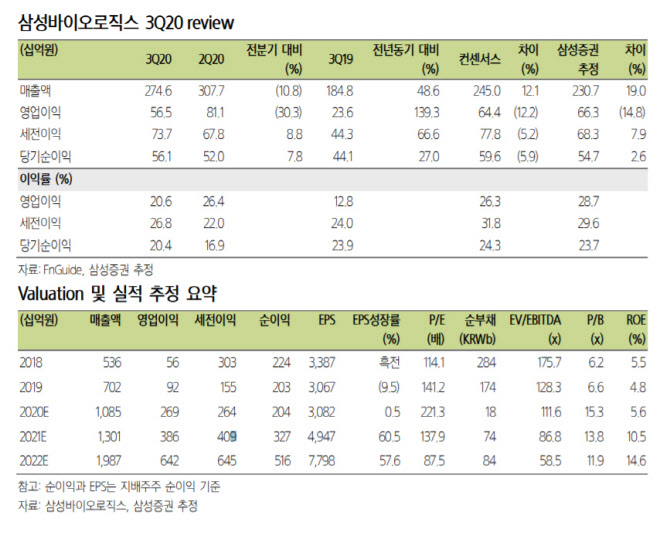

전날 삼성바이오로직스는 연결 기준 올해 3분기 영업이익이 565억원으로 지난해 동기보다 139.46% 증가한 것으로 잠정 집계됐다고 장 마감 후 공시했다. 매출은 2746억원으로 작년 동기 대비 48.57% 증가했다. 순이익은 561억원으로 27.04% 늘었다.

서근희 삼성증권 연구원은 “1공장 가동률 하락으로 전분기 대비 매출이 감소했으나, 이미 배치 생산 스케쥴 변동에 따른 공장 가동률 변동이 예상됐으며 3공장 가동률 상승으로 매출액은 시장 전망치를 12.1% 상회했다”면서 “4공장 운영 대비 인건비 및 지급 수수료 증가 등으로 영업이익은 컨센서스 대비 12.2% 하회했다”고 분석했다. 당기순이익에 대해선 “자회사 삼성바이오에피스 에이빈시오(아바스틴 바이오시밀러) 유럽 판매 허가 획득에 따른 대규모 기술수출 수수료(마일스톤)도 반영됐다”고 설명했다.

4분기 실적에 대해선 전년동기 대비 5.8% 줄어든 매출액 2951억원, 0.4% 줄어든 영업익 688억원을 예상했다. 서 연구원은 “현재 글락소스미스클라인(GSK)과 비어 바이오테크놀로지(Vir Biotechnology)의 코로나19 중화항체 치료제 ‘VIR-783’가 임상 2/3상 중에 있으며, 12월 톱 라인 데이터를 발표할 예정”이라면서 “임상 성공 시에 삼성바이오로직스 3공장에서 상업용 생산 시작하며, 2021년 하반기부터 3공장 가동률 상승에 기여할 것”이라고 내다봤다.

지난 상반기 코로나19로 인한 항체 의약품 수주 증가, 임상 진척에 따른 수주 확대로 대규모 수주가 이어져 항체의약품 위탁생산(CMO) 전방 산업의 성장에 대한 확신이 주가에 긍정적인 영향을 미쳤다. 하지만 보유 공장이 현재 수주가 찬 상태다. 서 연구원은 “대규모 추가 수주보다는 기존 계약 확대 및 소규모 수주는 가능할 것”이라고 설명했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)