그럼 어떻게 배분을 해야 할까? 재테크 전문가들은 "결국은 '연령'이라는 기본으로 돌아가라"고 충고하고 있다. 가장 기본적인 원칙은 자산을 모아야 하는 젊은 시절에는 좀 더 공격적인 자세(기대수익과 위험 높음)로 운용해야 하고, 안정적으로 생활비를 써야 하는 노년시절에는 보수적(기대수익과 위험 낮음)으로 자산을 운용해야 한다는 것이다.

어느 정도 위험을 감수해도 재기할 수 있는 젊은 시절에 너무 소심하게 자산을 운용하면 목돈 마련의 가능성이 낮아지고, 남은 시간이 많지 않은 노년 시절에 너무 공격적으로 자산을 운용하면 자칫 인생 황혼기에 재산을 크게 잃는 불운도 생길 수 있기 때문이다.

◆연령대에 맞춰 자산 운용하라

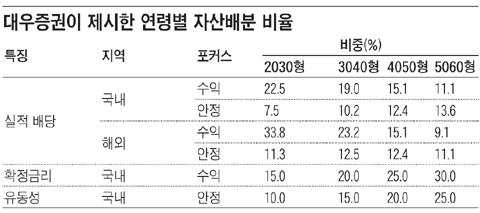

연령대별 구체적인 자산배분 비중을 보면, ▲2030형은 실적배당(국내형 해외형) 금융상품에 75%, 확정금리형에 15%, 현금과 같은 유동성자산에 10%를 나누고 ▲3040형은 실적배당에 65%, 확정금리에 20%, 유동성에 15% ▲4050형은 실적배당에 55%, 확정금리 25%, 유동성에 20%를 배분하는 게 좋다는 것이다. 5060형은 실적배당에 45%, 확정금리에 30%, 유동성에 25%를 배분하라고 권하고 있다.

연령대가 높아질수록 자산을 안정적으로 운용할 수 있는 확정금리 상품과 현금과 같은 유동성 자산에 좀 더 많은 자산배분을 하라는 뜻이다.

대우증권이 제시한 실적배당 상품의 대표적인 추천 펀드상품으로는 국내형 중에 미래에셋의 '인디펜던스', 삼성투신운용의 '삼성 당신을 위한 리서치' 신영투신운용의 '신영마라톤' 한국투신운용의 '부자아빠거꾸로주식' 등이 있다. 해외형 중에는 미래에셋의 '인디아디스커버리', 피델리티의 '차이나포커스' 등이 있다.

|

◆일희일비(一喜一悲)하지 마라

메리츠증권 박현철 펀드애널리스트는 "전망이 아예 나쁜 일부 펀드를 제외하고는 어차피 지수가 바닥권에 온 지금은 적절한 매도 타이밍이 아니다"라며 "한동안 관망하는 것도 투자기법"이라고 말했다. 또한 새로운 펀드에 신규 가입하는 것도 금물이라는 것이다.

한때 시중에서 선풍적인 인기를 끌었던 펀드라도 반드시 수익률이 높을 것이라는 보장이 없다는 것도 이번 기회에 알 수 있다. 지난해 11월 한 달 동안 4조5000억원의 시중자금을 끌어모은 미래에셋의 인사이트 펀드의 현재 수익률(22일 기준)은 -19%. 미래에셋측은 "전 세계 우량자산에 분산투자하고 있기에 당장 수익률이 낮다고 자금을 빼가는 것은 성급하다"고 말했다. 특히 작년 호황장에서 소외된 가치주들을 대상으로 집중투자하는 가치주펀드의 수익률이 돋보이고 있다. 작년에 주목받은 성장주가 가라앉고 가치주가 주목받는 것을 보면, 주식시장은 돌고 도는 셈이다.

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]新폐렴구균 백신 국내 허가…무료접종 판 흔들까](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100631b.jpg)