[이데일리 유준하 기자] 하나금융투자는 10일

해성디에스(195870)에 대해 환율 하락에 따라 내년 영업이익 전망치를 하향 조정하나 전장향 리드프레임 실적 성장 여력이 높다고 판단했다. 이에 투자의견 ‘매수’, 목표주가 3만원을 유지했다. 해성디에스는 반도체와 차량용 전장부품 업체다.

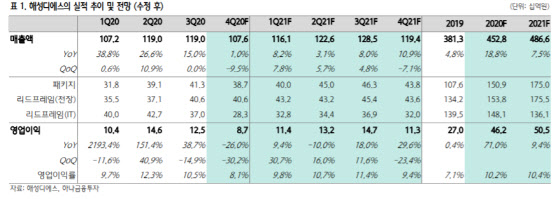

하나금융투자가 예상한 올해 4분기 해성디에스의 매출액, 영업이익은 1076억원, 87억원으로 각각 전년 동기 대비 1% 증가, 26% 감소했다.

김록호 하나금융투자 연구원은 기존대비 실적 전망치를 하향 조정한 이유에 대해 “원/달러 환율의 가정을 기존 1130원에서 1080원으로 변경했고 원자재인 구리 가격이 분기초 대비 14% 상승했기 때문”이라며 “올해 3분기 실적에도 환율과 원자재 가격이 비우호적으로 작용했는데 올 4분기에는 그 영향이 더 강할 것”으로 내다봤다.

올해 4분기 실적을 하향 조정했지만 전장향 리드프레임 부문 실적은 상향 조정했다. 환율 하락에도 불구하고 전분기 수준의 매출액 달성이 가능할 전망이다. 김 연구원은 “차량용으로 IT부품을 공급하는 글로벌 업체들이 올 3분기 급격한 수요 회복을 언급한 바 있는데다가 그러한 기조가 연망에도 지속되는 모습”이라고 짚었다.

환율 가정 변경으로 올해 4분기뿐만 아니라 내년 연간 영업이익도 기존 대비 6% 하향 조정했다. 김 연구원은 “다만 해성디에스의 투자포인트는 주력 아이템인 전장향 리드프레임의 실적 상향 여력이 높다는 점”이라며 “전장 프레임의 올해 매출액은 1538억원으로 코로나19로 인한 전방산업의 부진에도 불구하고 전년 대비 15% 증가할 전망”이라고 분석했다.

리드프레임의 내년 매출액은 1755억원으로 전년 대비 15% 증가할 전망이다. 고객사인 Infineon, STMicro가 내년 실적을 긍정적으로 전망하고 있는 만큼 실적 상향 여력이 있다는 평가에서다. 김 연구원은 “차량용 리드프레임은 회사 영업이익률을 상회하는 고수익성 아이템인 만큼 해당 부문 실적 상향은 밸류에이션 측면에서도 긍정적”이라고 말했다.

한편 하나금융투자가 예상한 내년 해성디에스의 매출액, 영업이익은 4866억원, 505억원으로 각각 전년 대비 7.5%, 9.4% 증가할 전망이다.

![[포토]韓-美 외교장관회담 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600786t.jpg)

![[포토] 서울시 신년인사회 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600717t.jpg)

![[포토]더불어민주당 중진의원 간담회, '발언하는 추미애 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600683t.jpg)

![[포토]최고위원회의 주재하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600482t.jpg)

![[포토]헌법재판소, 8인 체제 첫 재판관 회의 오늘 열어…본격 재판 준비](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600425t.jpg)

![[포토]'모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010600355t.jpg)

![[포토]양 극단의 집회로 마비된 한남동](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500313t.jpg)

![[포토]서울 설경을 휴대폰에 담아요](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500239t.jpg)

![[포토]기름값 12주 연속 상승, 국제유가-환율 인상 영향](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010500220t.jpg)

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)