[이데일리 권효중 기자] NH투자증권은 11일

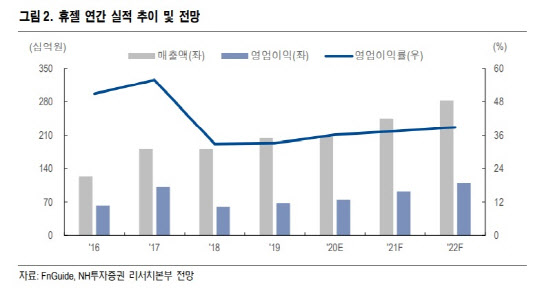

휴젤(145020)에 대해 톡신 제품 ‘레티보’의 중국 허가 승인 획득에 따라 오는 12월부터는 중국향 초도 물량을 확인할 수 있을 것이라고 내다봤다. 여기에 지난 3분기에도 수익성 개선을 확인한 만큼 투자의견 ‘매수’를 유지하고 목표주가는 기존보다 8.7%(2만원) 높은 25만원으로 상향했다.

3분기 연결 기준 휴젤의 매출액은 514억원, 영업이익은 212억원을 기록했다. 각각 전년 동기 대비 5.7%, 16.2% 증가한 수치다. 영업이익은 NH투자증권의 기존 추정치였던 188억원을 약 12.6% 웃돌았다.

나관준 NH투자증권 연구원은 “톡신 및 필러 매출의 비중이 늘어났고, 광고선전비와 지급수수료 등 비용은 절감했다”며 “이를 통해 영업이익률은 39.1%를 기록, 수익성이 개선된 모습을 보여줬다”고 분석했다.

실제로 3분기 톡신 매출의 경우 내수는 157억원으로 전년 동기 대비 0.5% 감소했지만, 수출은 125억원으로 57.8% 늘어났다. 나 연구원은 “국내는 사회적 거리두기 2.5단계의 영향으로 소폭 부진했지만 경쟁사들의 국내 허가 취소에 따른 반사이익 효과는 여전히 이어지고 있는 것으로 확인됐다”라며 “태국, 일본 등 아시아 국가에서도 반사이익 효과에 따른 시장점유율 확대에 성공했다”고 설명했다.

필러 부문은 내수 매출 54억원, 수출은 125억원을 기록해 각각 전년 동기 대비 9.9%, 7.9% 늘어났다. 나 연구원은 “경쟁사의 국내 허가 취소 이후 확보한 신규 거래처를 대상으로 필러를 동반 판매한 효과가 나타난 결과”라고 말했다.

여기에 중국에서의 톡신 제품 ‘레티보’ 승인 허가 획득 역시 긍정적인 부분이다. 휴젤의 ‘레티보’는 국산 톡신 중 처음으로 중국 허가 승인에 성공했다. 이에 따라 NH투자증권은 레티보의 파이프라인 가치에 대한 추정치를 1조3927억원으로 제시했다. 나 연구원은 “오는 12월에는 중국향 초도 물량의 확인이 가능할 것”이라고 내다봤다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)