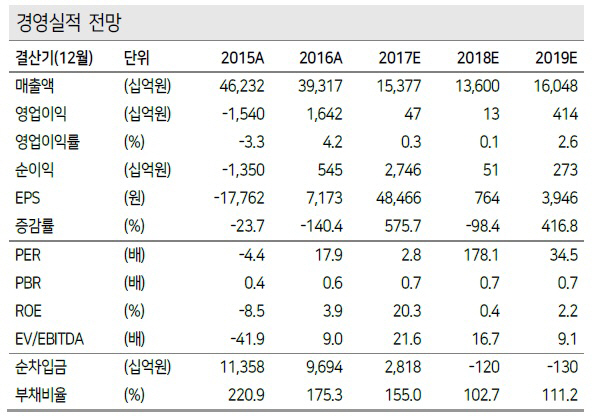

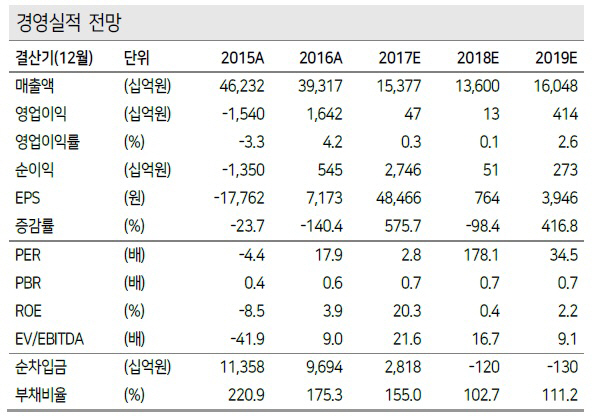

| | 자료=케이프투자증권 제공 |

|

[이데일리 윤필호 기자]

현대중공업(009540)이 26일 유상증자를 결정했다는 소식과 관련해 증권가에서는 업황회복에 대비한 경영개선을 목적으로 하고 있다면서도 4분기 적자 등에 따라 당분간 주가하락은 불가피하다고 내다봤다. 내년 업황 회복에 따른 실적 개선의 기대감은 유지했다.

현대중공업은 이사회를 열어 총 1조2875억원(1250만주) 규모의 주주배정 유상증자를 실시하기로 결의했다. 회사 측은 조달한 자금으로 재무구조 개선과 연구개발(R&D) 투자를 통한 사업경쟁력 강화에 나설 계획이다.

이에 증권사들은 27일 보고서를 통해 경영개선 효과가 기대되지만 주가하락은 불가피하다고 내다봤다. 일각에서는 목표주가를 하향조정하기도 했다. 최진명 케이프투자증권 연구원은 “현대중공업은 올해 매출은 15조3800억원, 영업이익이 469억원을 예고함에 따라 4분기에 3621억 원 영업적자가 발생될 예정”이라면서 “강재가격 상승에 따른 비용과 4분기 수주공사 환손실 등 총 3640억 원의 손실충당금이 발생해 4분기에 일회성으로 반영될 것”이라고 내다봤다. 그는 유증에 대해서도 “1조3000억 규모의 유상증자에 따른 희석(22%)이 발생하지만 재무구조(순현금) 개선효과가 밸류에이션 하락폭을 축소할 것”이라고 분석했다. 그러면서 목표주가를 17만7000원에서 16만원으로 하향조정했다.

양형모 이베스트투자증권 연구원은 “1조2700억원 규모의 유상증자를 발표했는데 이는 조선업황이 악화될 경우 조선업 전반의 신용등급 하락, 신규선발 RG 발급 제한, 여신 축소 등의 우려로 재무구조개선에 대한 시장 요구를 선제적으로 대비하기 위한 것”이라며 “현재 주식수 대비 22%의 희석효과가 발생한다”고 설명했다. 양 연구원도 목표주가를 22만원에서 17만원으로 하향조정했다. 그는 “4분기 매출액 1조6000억원, 영업손실 3790억원으로 올 연간 매출액과 영업이익이 각각 15조3700억원, 469억원을 기록할 것이라고 전일 공시했다”며 “환율하락, 강재가 인상으로 인한 현대중공업 공사손실충당금 1025억원, 매출 감소로 인한 현대중공업 고정비 부담 438억원, 현대삼호중공업의 약 1800억원 공사 손실충당금, 현대미포조선의 약 200억원 공사손실충당금 등을 선제적으로 반영했기 때문”이라고 분석했다.

김현 메리츠종금증권 연구원은 “올해 조선 업황은 회복되고 있으나 조선업 전반의 신용등급 하락과 신규계약 선박에 대한 금융기관의 RG발급 제한 및 여신축소 우려가 존재한다”면서 “현대중공업은 경영개선 계획 목표를 초과 달성했으나 이번 유상증자를 통해 확실한 경영개선을 목표했다”고 설명했다.

다만 향후 업황 회복에 따른 실적 개선 기대가 크다고 했다. 유재훈 NH투자증권 연구원은 “대형 조선사들의 잇따른 유상증자 발표로 조선업에 대한 단기 투자심리 악화는 불가피하지만 수주증가, 선가상승 등 업황회복이 예상되는 2분기부터 주가 상승이 가능할 것”이라고 예상했다. 유 연구원은 “내년에는 추가손실 4000억원을 감안해도 유상증자와 부동산 매각 대금이 유입되면 무차입 경영으로 전환할 수 있다”며 “올해 현대중공업은 조선부문에서 100억달러의 신규 수주를 달성한 가운데 내년에는 165억달러(조선 132억달러, 해양 16억달러, 플랜트 4억달러 등) 수주목표를 제시했다”고 언급했다.

최진명 연구원도 “내년 매출 목표는 13조6000억원이나 수주목표는 165억6300만달러인데 이는 본격적인 실적 턴어라운드를 예고한 것”이라면서 “내년 매출 부족으로 BEP 수준의 실적을 유지할 것이나 환율 동향에 따라 조기 흑자 가능성이 남아있다”고 했다.

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)