[이데일리 김재은 기자] 롯데그룹 금융계열사인 카드·캐피탈 매각과 관련 새로운 인수주체의 계열 지원 가능성이 롯데그룹보다 높을 경우 롯데카드·캐피탈채 가격은 투자하기에 매력적이라는 분석이 제기됐다.

김민정 한화투자증권 연구원은 11일 보고서에서 “롯데카드(AA 부정적)와 롯데캐피탈(AA- 안정적) 신용도는 롯데그룹 지원가능성으로 자체신용도보다 1단계 상향 조정됐으나 현재 매각 불확실성에 상대적 약세를 보이고 있다”며 이같이 밝혔다.

업계 5위의 시장지위를 보유한 롯데카드는 현재

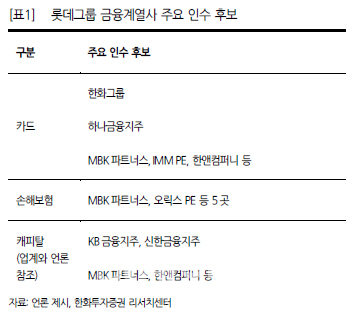

한화(000880)그룹, 하나금융그룹 등이 각각 유통부문 확대, 비은행부문 강화를 목적으로 인수하겠다고 나선 상태다.

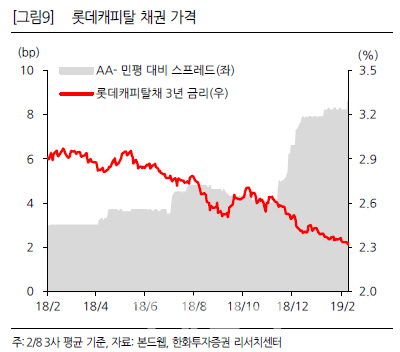

롯데캐피탈의 경우 개인신용대출 부문을 중심으로 양호한 수익성을 보이고 있으며 금융지주(KB, 신한), 사모투자펀드(PEF)가 주요 인수후보가 될 것이라는 예상이다.

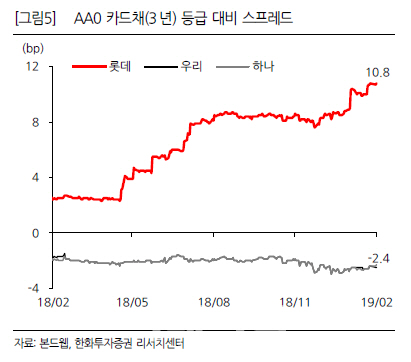

김 연구원은 “롯데카드는 단기 수익성 저하가 불가피하지만, 마케팅 경쟁 완화 등을 통해 중장기적으로 수익성이 회복될 전망”이라며 “롯데카드는 지난해

롯데쇼핑(023530)과 함께 신용등급 전망이 하향조정됐고(안정적→부정적), 매각이슈가 더해지면서 등급 민평 대비 10bp(1bp=0.01%포인트) 이상 약세”라고 지적했다.

하나금융지주(086790) 등 롯데그룹 신용도보다 높은 인수자가 인수할 경우 롯데카드의 상대가치가 부각될 것이나 PEF의 경우 중단기적으로 재매각 가능성이 높아 신용도 개선 효과는 제한적이라는 설명이다.

롯데캐피탈의 경우 PEF 인수시 중단기적 재매각 이슈로 신용도 개선은 제한적이나 금융지주가 인수시 사업포트폴리오 다각화, 규모의 경제효과를 통한 신용도 개선이 가능할 전망이다.

한편 롯데그룹은 2017년 10월 지주회사 체제로 전환했고, 올해 10월 이전에 금융부문을 매각해야 한다. 지난달 30일 카드, 손해보험 예비입찰에 이어 오는 12일 캐피탈 예비입찰 마감을 앞두고 있다.

4월이나 2분기 이내 우선협상대상자 선정 등을 통해 M&A가 구체화할 것이란 예상이다.

![[포토]한동훈, '의총에서 당론 결정되기 전에 당대표 먼저 알아야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120500366t.jpg)

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[속보]한동훈 “대통령 탈당 다시 요구…제가 책임지고 사태 수습”](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500368b.jpg)

![국민 10명 중 7명 尹 탄핵 찬성…부산·대구에서도 60% 이상[리얼미터]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500353h.jpg)

![[속보]추경호 “尹대통령 탄핵 반드시 부결시킬 것”](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120500336h.jpg)