|

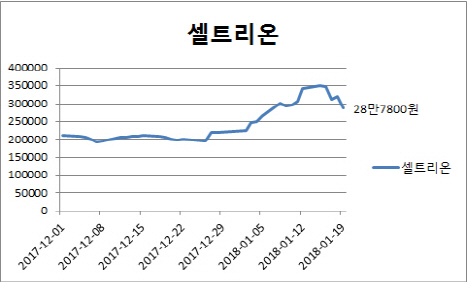

20일 마켓포인트에 따르면 셀트리온(068270)은 전거래일보다 3만1500원(-9.87%) 내린 28만7800원을 기록했다. 외국계 증권사를 통해 차익실현 매물이 나오면서 30만원 아래로 내려갔다. 외국인은 3거래일 연속 977억원 가량 팔아치웠다.

셀트리온헬스케어는 전날보다 1만600원(-7.88%) 내린 12만4000원을 기록했고, 셀트리온제약(068760)은 (-9.82%) 내린 9만900원을 기록했다.

외국계 증권사의 비중 축소 의견과 목표주가 하향이 악재로 작용했다. 앞서 지난 17일 외국계 증권사인 노무라증권이 셀트리온과 셀트리온헬스케어에 대해 ‘비중 축소(Reduce)’ 의견을 제시한데 이어 도이치방크가 현재 주가의 25% 수준에 불과한 목표가를 제시하면서 주가가 크게 출렁이는 모양새다.

도이체방크 “R&D 처리방식 문제..셀트리온 3인방 목표가 25% 수준으로 낮춰야”

한상희 도이체방크 연구원은 보고서를 통해 “셀트리온의 수익성이 안정적이지 않고 지속가능하지 않을 것으로 본다”면서 “셀트리온의 회계 방식을 분석한 결과 투자한 연구개발(R&D)비 비중이 글로벌 경쟁사에 비해 훨씬 크다는 것을 발견했다”고 말했다. 이에 따라 셀트리온의 목표가는 8만7200원, 셀트리온헬스케어 목표가는 4만800원으로 제시했다. 보고서 작성 기준일인 지난 17일 셀트리온의 종가가 31만3500원, 셀트리온헬스케어의 종가가 13만500원인 것을 감안하면 4분의 1정도 수준의 목표가를 제시한 셈이다.

한 연구원은 “셀트리온은 휴미라와 아바스틴에 대해 임상 전 단계와 임상 1상 등을 진행 중이며 리서치 초기 단계의 바이오시밀러 제품들을 보유하고 있다”면서 “셀트리온 그룹이 더 많은 R&D비용을 앞으로 손익 계산서에 분류해넣어야한다”고 주장했다. 이어 “셀트리온그룹 영업이익률은 지난 2016년 57%를 기록했는데 이를 글로벌 경쟁사들의 R&D 지출비중을 적용해 수정한 마진은 30% 수준으로 떨어진다”고 분석했다.

셀트리온 “바이오시밀러, 신약보다 실패 위험낮아..원가우위 요소 배제한 의견”

셀트리온은 R&D 비용처리 방식에 문제를 제기한 도이체방크에 바이오시밀러 업종 특성을 무시한 왜곡된 시각이라며 반박에 나섰다. 신약보다 실패 위험이 낮은 바이오시밀러의 특성을 고려해 R&D 비용을 판매관리비가 아닌 자산으로 처리했다는 것이다.

셀트리온은 화이자와 애브비 같은 신약개발 중심 제약사들을 예로 들었다. 2016년 셀트리온의 R&D 비용 자산화 비율은 73.3%로 같은 기간 화이자(56.2%)와 애브비(69.6%)와 큰 차이가 없다. 하지만 화이자와 애브비의 영업이익률은 셀트리온(56.5%)의 절반 수준인 22.7%, 36.6%였다.

셀트리온 관계자는 “셀트리온은 항체의약품 개발, 임상, 허가에서부터 생산까지 모든 과정을 자체적으로 진행해 비용절감과 최적의 공정 효율성을 갖춰 강력한 원가구조를 갖고 있다”며 “해당 보고서는 셀트리온의 높은 영업이익률을 평가절하하고자 하는 의도가 있는 것으로 판단된다”고 강조했다.

이어 “이는 전체 인력수, 임상비용 효율성 차이 등 셀트리온이 보유한 다양한 원가우위 요소들을 배제한 의견”이라고 지적했다.

한편 셀트리온은 지난해 매출 8289억원, 영업이익 5173억원으로 전년동기대비 각각 43.5%, 104.7% 증가했다고 19일 밝혔다. 사상 최대 실적이다. 영업이익률은 62.4% 수준을 기록했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)