[이데일리 박순엽 기자] DS투자증권은 11일

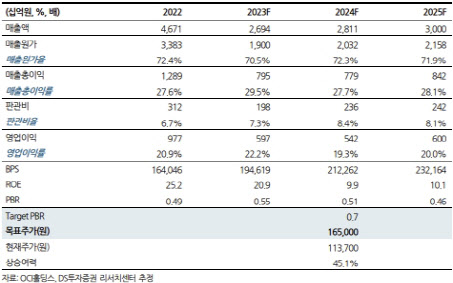

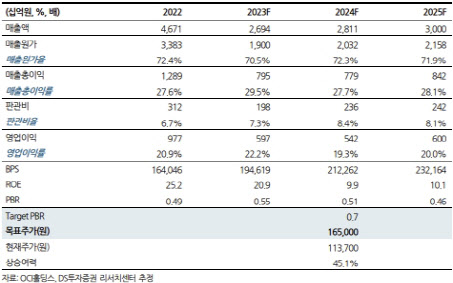

OCI홀딩스(010060)에 대해 올해 태양광 설치 수요가 기존 예상보다 늘고 폴리실리콘 가격이 반등하면서 실적을 방어하리라고 내다봤다. 투자의견은 ‘매수’, 목표가는 기존 14만원에서 16만5000원으로 17.9% ‘상향’했다. 전 거래일 종가는 11만3700원이다.

| | (사진=DS투자증권) |

|

양형모 DS투자증권 연구원에 따르면 OCI홀딩스의 지난해 4분기 매출액은 6900억원, 영업이익은 1312억원을 기록한 것으로 전망된다. 컨센서스에 부합하는 실적이다. 이는 문제 없이 착공되고 있는 DCRE 실적과 지속되는 프리미엄으로 20달러 수준의 폴리실리콘 가격이 유지되고 있기 때문이라는 게 양 연구원의 분석이다.

양 연구원은 올해 폴리실리콘 가격이 더 하락하지 않으리라고 내다봤다. 그는 “4분기 증설 완료된 폴리실리콘 신규 캐파가 시장에 유입되면서 생산량이 증가한 것으로 예상되고, 이로 인해 가격 반등이 어려웠다”며 “올해는 태양광 설치 수요를 미국 금리 인하 등 영향을 반영해 506기가와트(GW)에서 542GW로 상향 조정한 만큼 가격 하락이 없을 것”이라고 추정했다.

그는 또 폴리실리콘의 공급 대비 수요는 Tongwei 12만톤(t) 공장, GCL 12만t 공장, Xinte 20만t 공장이 올해 모두 신규 가동된다는 보수적인 가정에서도 92% 수준으로 지난해 91% 수준보다 나아진다고 설명했다. 최근 우라늄 가격 급등도 신재생에너지에 대한 수요와 연결된다고도 봤다.

아울러 양 연구원은 “OCI홀딩스는 지난 12월 미국 태양광 전문 기업 큐빅PV와 10억달러 규모의 태양광용 폴리실리콘 장기공급계약을 체결했다”며 “이번 계약을 근거로 앞으로 OCI홀딩스의 프리미엄이 지속된다고 보는 것이 합리적이라는 판단”이라고 말했다.

양 연구원은 지난해 말 기준 OCI홀딩스가 순현금 기업으로 전환된 것으로 추정했다. 또 “올해 DCRE의 매출액이 7000~8000억원 수준으로 추정되고 폴리실리콘 가격도 유지된다고 가정하면 최소 5000억원의 영업이익은 확보했다”며 “올해 태양광 설치 수요 상향 조정에 따라 실적 추정치를 14% 상향하면서 목표주가도 상향했다”고 말했다.

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)