[이데일리 이은정 기자] 한화투자증권은

LG유플러스(032640)에 대해 3분기 호실적을 기록한 가운데 연간 영업이익 1조원대를 기록할 것으로 전망했다. 여기에 주당 배당금도 상향 조정될 가능성이 있다고 봤다. 이에 투자의견 ‘매수’(BUY), 목표주가 2만1000원을 유지했다.

이순학 한화투자증권 연구원은 8일 “LG유플러스의 3분기 실적은 예상대로 좋았고 3사 중 가장 효율적인 내실 성장을 보여주고 있다”며 “배당금 상향 조짐에 내년 초 구체적 주주환원 정책이 공개될 것으로 전망되며 성장과 배당이 동시에 이뤄지는 가운데 밸류에이션 매력을 감안해 매수 전략을 권한다”고 말했다.

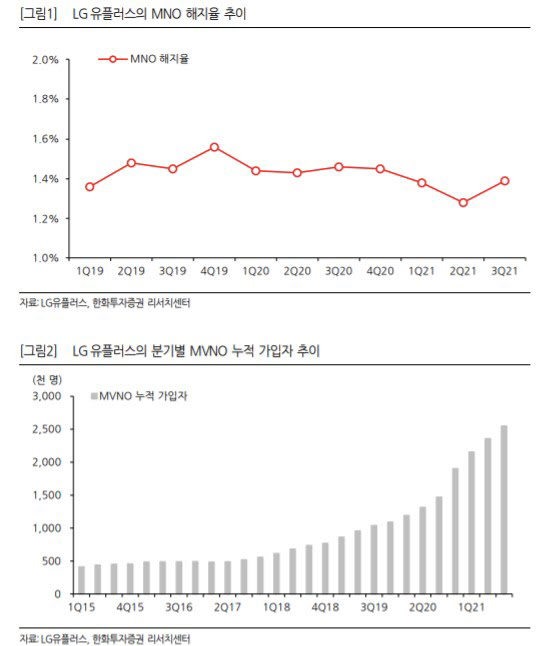

LG유플러스의 3분기 연결기준 매출액은 3조4774억원, 영업이익 2767억원을 기록했다. 이는 전년 동기 대비 각각 4.1%, 10.2% 증가한 수준이다. 전년동기 대비 부문별 수익 성장률은 무선 5.4%, 스마트홈 9.4%, 기업인프라 10.9%를 기록해 목표치에 부합했다. 마케팅비는 안정적으로 관리되고 있고, 5G 투자 둔화로 인해 감가상각비도 전년대비 5~6% 증가에 그치고 있다.

이 연구원은 “5G 순증 가입자 38만명, 핸셋 기준 5G 보급률 36%를 기록했고, 연말 보급률 40% 달성은 충분히 가능할 것으로 전망된다”며 “10월부터 아이폰13 시리즈 판매가 시작돼 가입자 증가 속도가 가팔라지고 있기 때문”이라고 설명했다.

LG유플러스의 올해 연간 영업이익은 1조원대를 기록할 것으로 예상했다. 한화투자증권의 LG유플러스 4분기 실적 추정치는 매출액 3조6000억원, 영업이익 2059억원이다. 알뜰폰(MVNO)과 지인 결합 상품을 통해 외형 성장 전략이 주효하고 있고, 비용 관리가 안정적으로 이뤄지고 있는 점을 짚었다.

또 4분기는 계절적으로 일회성 비용이 늘어나는 구간이지만, 부문별 서비스 수익 성장을 통해 이익 확대가 가능하다고 판단했다. 곧 런칭 예정인 디즈니 온라인동영상서비스(OTT) 서비스는 동사 IPTV에 독점 탑재돼 유선 가입자 확대에 긍정적인 영향을 미칠 것으로 봤다. 이는 내년 유선 수익 성장으로 연결된다.

아울러 목표주가를 유지한 데 대해서는 경쟁사 대비 높은 매출액 성장률이라는 투자 포인트가 여전히 유효한 점을 이유로 들었다.

이 연구원은 “약점이었던 ARPU도 5G 가입자 비중이 35%를 돌파하기 시작하며, 상승세로 돌아섰고 올해 연말을 지나 내년 1분기 경에는 5G 수익이 기타 무선 수익을 상회할 전망”이라며 “주당 배당금이 기존 예상치 500원에서 550원으로 상향될 여지가 있어 배당수익률은 3.9%에 이를 것으로 기대된다”고 전했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)