[이데일리 이은정 기자] 내년 중반까지 금리 동결 구간이 이어질 것으로 전망되면서, 증시 대응 전략에 관심이 모아진다. 증권가에선 시장 금리의 고점을 확인할 올 연말까지는 가치 유형, 이후 연말과 내년 초까지는 가치형 수출주, 이후 금리 인하를 앞두고는 실적 반등과 금리 부담이 낮은 정보기술(IT), 소프트웨어, 건강관리 접근 전략이 유효하다는 의견이 제시됐다.

키움증권은 12일 10월 중순에 들어 국채금리는 상승폭을 소폭 되돌린 점을 짚었다. 다만 미 연방준비제도(Fed)의 동결 기조가 확인되기 전까지는 금리의 상방 리스크가 있고, 내년 기준 금리 인하 전까지 고금리 장기화 경계감이 상존한다고 짚었다.

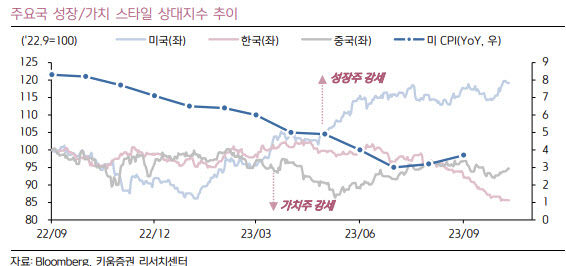

고금리의 장기화가 이어질 것으로 예상됨에 따라 주식 시장과 성장주에 비우호적인 환경이 이어질 것이라는 우려가 제기된다.

물가 압력 그리고 금리의 방향성을 고려했을 때, 현재와 같은 높은 인플레이션 구간에서는 시장 금리의 하락세가 연출될 때 한국과 미국 주식 시장의 성과가 평균적으로 더 높았다는 분석이다. 금리의 하락세가 연출되는 경우 성장 스타일이 상대적으로 우위에 있었고, 인플레이션 압력이 부재한 경우는 이와 반대의 흐름이 나타났다고 짚었다.

시장 금리의 고점이 확인된 이후에도 금리 동결 구간이 내년 중반 정도까지 이어질 것으로 예상했다. 최재원 키움증권 연구원은 “과거 정책 금리의 변화가 이루어지지 않은 구간에서 한국과 미국 증시의 평균 월간 수익률은 소폭 상승한 것으로 나타났지만, 그 폭은 1% 미만으로 크지 않았다”며 “특징적인 점은 시장 예상과 달리 금리 동결이 이어진 구간에서 성장 스타일의 부진에 대한 증거가 뚜렷하지 않았다는 점”이라고 했다.

과거 증시 그리고 스타일의 성과를 종합해봤을 때, 연말까지 시장 금리의 고점을 확인하는 과정에서는 성장보다는 가치 스타일의 하방 안정성이 확보될 것으로 판단했다. 다만 이후 기준금리 하락이 이루어지기 전까지의 구간에서는 배타적인 스타일 접근보다는 업종 또는 종목별 장세가 연출될 가능성이 높다고 봤다.

최 연구원은 “연말과 내년 초까지는 반도체, 기계, 자동차 등과 같은 가치형 수출주가 유효하다”며 “이후 금리 인하를 앞둔 구간까지는 실적 턴어라운드 및 금리 부담이 낮은 IT, 소프트웨어, 건강관리 중심의 대응 전략이 유효할 것으로 판단한다”고 전했다.

![[포토]로제, 전세계 '아파트' 열풍으로 물들이고 입국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111201326t.jpg)

![[포토]간호법 제정 축하 기념대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200857t.jpg)

![[포토]수능 안내문 살펴보는 일성여중고 수능 최고령 응시자 임태수씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200809t.jpg)

![[포토]변화하는 안보환경과 해군의 미래전 대응, '축사하는 이기정 총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200781t.jpg)

![[포토] 포장김치 구입](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200687t.jpg)

![[포토]'벗어둔 학교 과 점퍼'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200627t.jpg)

![[포토]강한나, 우아한 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200088t.jpg)

![[포토]원내대책회의 참석하는 박찬대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200338t.jpg)

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)

![트럼프 시대, ‘혈맹’보다 ‘실익외교’...대북정책 변화 필요[트럼프2.0]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111201198b.jpg)

![“몰카 가해자가 ‘그 사람’”…27세 예비 신부는 왜 사망했나 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111300004h.jpg)