네오밸류는 한국자산관리공사(캠코)가 조성한 펀드에서 투자받는 방안을 추진해왔다. 시공사도 기존 태영건설에서 다른 곳으로 교체해야 하지만 다른 곳으로 정해지지 않았다.

대출금 600억, 오는 9월 26일 만기 도래

29일 금융투자업계에 따르면 네오밸류가 진행하는 ‘앨리웨이 오산’(경기도 오산시 개발사업) 개발사업의 대출 600억원 만기가 오는 9월 26일로 연장됐다.

네오밸류는 각 지역 특성과 라이프스타일을 잘 살린 공간을 개발하는 것으로 알려진 시행사다. 주요 프로젝트로는 ‘앨리웨이 광교’, ‘누디트 서울숲’, ‘누디트 홍대’ 등이 있다.

|

네오밸류는 이 곳에 지하 2층~지상 44층 공동주택 2616가구(분양 1300가구·임대 1316가구) 및 근린생활시설, 공원을 만들 계획이다. 기존 시공사는 태영건설이었다.

하지만 태영건설이 워크아웃(기업구조 개선작업)에 돌입해 다른 시공사를 물색하는 중이다. 복수의 건설사를 검토하고 있으며 시공계약 조건도 검토 중이지만 아직 확정되지 않았다.

각 트랜치별 약정금은 △트랜치A 1000억원 △트랜치B 600억원이다. 주요 물적담보 및 상환 등에 있어 트랜치A, 트랜치B 순서로 우선 순위를 갖는다.

트랜치A 1000억원의 채권자는 특수목적회사(SPC) 알피오산제일차, 트랜치B 600억원의 채권자는 알피오산제이차다. 알피오산제일차, 알피오산제이차는 네오밸류에 대출을 실행하기 위해 설립된 SPC다.

이달 4차 변경 대출약정서가 체결됨에 따라 알파오산제이차가 빌려준 트랜치B 600억원은 만기가 지난 26일에서 오는 9월 26일로 연장됐다. 원금은 만기 일시상환하는 조건이다.

캠코 부동산PF 정상화펀드 유치 추진중

대출이자는 지난 26일부터 변경 대출만기일(오는 9월 26일)까지로 설정된 이자기간에 대해 약정한 고정금리로 산정해서 지난 26일 일부 지급됐다. 잔여 대출이자는 변경 대출만기일에 후급된다.

기존에 지급한 대출이자는 기초자산의 기한이익상실 및 조기상환 등을 포함해 어떤 사유에도 반환되지 않는다.

알피오산제이차는 이 대출채권을 기초자산으로 602억원 한도 자산유동화 전자단기사채(ABSTB)를 발행했다. 이 ABSTB는 각각 제9회차까지 차환 발행(607억원 한도)할 경우 오는 9월 26일 만기다.

DB금융투자는 알피오산제이차가 발행한 유동화증권의 상환재원 부족 등 사유가 발생하면, 알피오산제이차가 발행하는 사모사채를 600억원 한도에서 인수할 의무가 있다.

|

PF 정상화 펀드는 작년 6월 캠코가 부실 우려 개발사업을 재구조화해서 사업이 정상화되게끔 돕기 위해 만든 블라인드 펀드다.

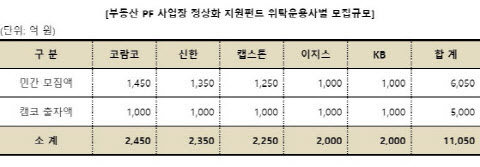

캠코는 5개 운용사(신한자산운용, 이지스자산운용, 캡스톤자산운용, KB자산운용, 코람코자산운용)를 위탁운용사로 선정하고 각각 1000억원씩 출자했다. 또한 개별 운용사들이 민간 자금을 1000억원 이상씩 모집했다.

이로써 펀드 규모가 총 1조1050억원 조성돼, 당초 목표한 금액(총 1조원)을 1000억원 이상 초과 달성했다. 캠코와 금융권이 PF 사업장을 공동 발굴해서 ‘캠코 플랫폼’을 활용하는 방식, 운용사가 자체적으로 발굴해 투자하는 방식으로 운영된다.

캠코 위탁 운용사의 지원 대상은 주로 본PF로 넘어가지 못하고 브릿지론 단계에 있는 사업장이다. 브릿지론 사업장은 위험성을 고려해 대출채권을 평가절하한 후 채무를 조정하는 ‘헤어컷’으로 구조조정을 실시한다.

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)