|

금리 인하로 예정이율(보험료 산정의 기준 이율로 보험사가 계약자로부터 받은 보험료를 자산운용을 통해 얻을 수있는 예상 수익률) 이 하락하면 보험료가 상승할 수 있고 금리연동형 상품에 적용하는 공시이율이 낮아지면 환급금이 감소해 신계약 판매가 위축될 수 있다. 결국 당기순이익 감소로 이어지면서 수익성 악화가 불가피해진다.

채권 투자 비중이 높은 보험사는 금리 하락 시 금리 역마진 발생 우려도 커진다. 보험료를 받아서 자산 운용으로 벌어들이는 수익보다 보험금으로 나가는 돈이 더 많아진다는 의미다. 올해 평균 운용자산이익률이 생명보험 3.2%, 손해보험 2.6%로 기준금리 3.25%를 밑돌고 있는데 내년 보험이익도 악화할 것이라는 관측까지 나오면서 불안감은 고조되고 있다. 보험사 한 관계자는 “금리 하락에 따른 보험 부채(보험 계약자에게 줘야 하는 보험금) 증가로 보험사의 보험금 지급 능력도 위협받게 된다”며 “보험사별로 운용자산수익률이 2~3%에 머물러 손실을 보고 있다. 기준금리 인하와 보험사 지급여력(K-ICS·킥스)규제 강화까지 겹쳐 보험사의 수익성 악화가 가중될 것으로 우려하고 있다”고 말했다.

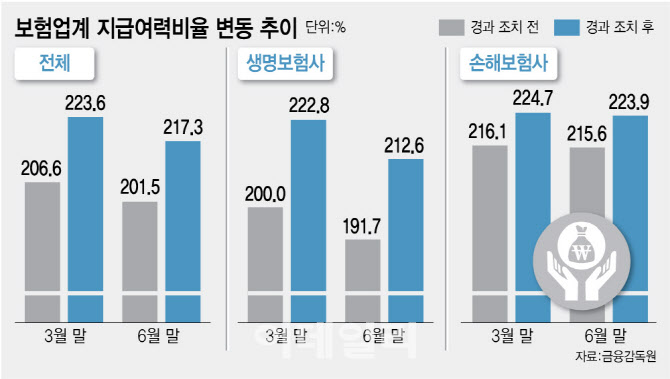

최근 시장금리 하락에 따라 보험업계의 킥스 비율은 하락하고 있다. 금융감독원에 따르면 올 6월 말 기준 경과조치를 적용한 보험사의 킥스 비율은 217.3%로 전 분기(223.6%) 대비 6.3%포인트 하락했다. 이는 2022년 12월 말 205.9% 이후 가장 낮은 수치다. 경과조치를 적용하기 전 킥스 비율은 201.5%로 전분기(206.6%) 대비 5.1%포인트 하락했다.

문제는 금리 인하기 킥스 비율이 더 하락할 가능성이 크다는 점이다. 보험연구원은 “시장금리가 1%포인트 낮아지면 경과 조치를 적용하지 않은 생보사 킥스 비율이 9%포인트, 경과 조치를 적용한 회사의 킥스 비율(경과 조치 전)은 17%포인트 감소할 것”이라고 분석했다.

이런 상황은 내년 보험료 인상 가능성으로도 이어지고 있다. 보험사는 기대 수익을 미리 예상해 일정 비율로 보험료를 할인해주기 때문에 통상 예정이율이 높아지면 보험료는 낮아지고 예정이율이 낮아지면 보험료가 올라간다. 금리 인하 시기에는 투자 손익이 감소할 가능성이 크기 때문에 예정이율이 낮아질 수밖에 없다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)