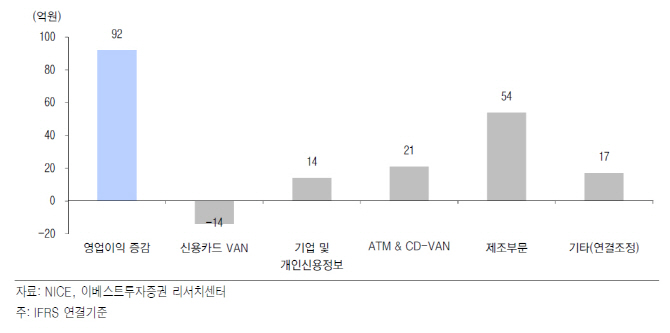

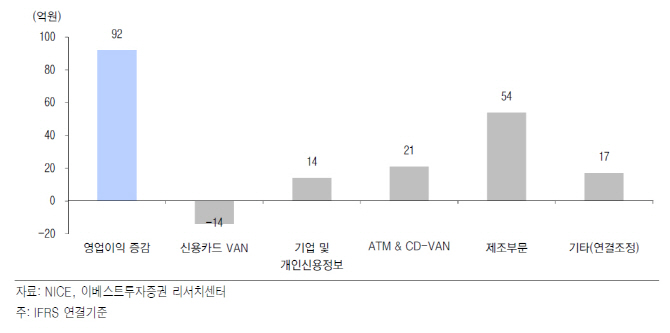

| | NICE 2분기 사업부문별 영업이익 증감액. |

|

[이데일리 이명철 기자] 이베스트투자증권은 17일

NICE(034310)에 대해 대부분 계열사가 실적 호조를 보이며 2분기 실적이 추정치를 웃돌았다며 현재 주가는 상장 계열사와 비상장 계열사들의 기업가치 합산에 못 미치는 수준이라고 진단했다. 투자의견은 매수(Buy), 목표주가 2만5000원을 유지했다. 3월 28일 목표주가(2만5000원)대비 평균주가 괴리율은 마이너스(-) 21.8%다.

정홍식 이베스트투자증권 연구원은 “2분기 매출액은 4354억원, 영업이익 480억원, 지배주주순이익 218억원으로 전년동기대비 각각 18.4%, 23.5%, 31.1% 증가했다”며 “기존 추정치를 각각 10.4%, 18.7%, 16.0% 상회한 수준”이라고 분석했다.

사업부문별로는 신용카드 결제대행(VAN)과 현금입출금기&CD-VAN 매출이 각각 11.6%, 48.6% 증가했다. 기업·개인신용정보도 8.0% 성장했고 제조부문은 51.7%의 고성장을 기로했다. 그는 “영업이익은 VAN 사업부문 수수료 인하 영향으로 8.0% 하락한 것 외에는 모든 사업에서 긍정적인 모습을 나타냈다”고 설명했다.

회사의 상장계열사

NICE평가정보(030190),

나이스정보통신(036800),

한국전자금융(063570),

나이스디앤비(130580) 4개의 지분율을 고려한 시가총액 합산은 현재의 91.2% 수준이다.

정 연구원은 “상장계열사 지분율은 35~45% 수준으로 합산 지분가치는 3209억원인 반면 비상장 계열사 지분율은 90~100% 선으로 3545억원”이라며 “비상장계열사들의 가치가 많이 반영되고 있지 않다는 것”이라고 전했다.

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)