|

신한금융투자는 지난 16일 ‘SK바사, 기다림이 조금 더 필요할 듯’이라는 제목으로 보고서를 발간했다. 이날 신한금융투자는 SK바이오사이언스의 2분기 매출액 1404억원, 영업이익 543억원을 각각 전망했다. 지난해 같은 기간보다 각각 -2.9%, -2.8% 감소한 수치다.

SK바사의 주요 기대 매출원은 노바백스 코로나19 백신 위탁개발생산(CDMO)과 자체개발 백신 ‘스카이코비원’(GBP510)이다.

스카이코비원은 이달 중 국내 허가를 획득할 것으로 보인다. 스카이코비원은 오는 3분기 중 유럽의약품청(EMA), 세계보건기구(WHO) 등 허가가 기대된다. 이동건 수석연구원은 “스카이코비원은 지난 3월 21일 질병관리청과 체결한 2000억원 규모의 선구매 계약 원료(DS) 매출과 코백스(COVAX)향 공급 매출은 4분기를 시작으로 차츰 증가할 것으로 보인다”고 관측했다.

|

국내 기준 코로나19 백신 1·2차 접종률은 각각 87.4%, 86.5%로 기록했다. 하지만 3차 접종은 64.6%로 급격히 하락했고 4차 접종은 8.3%에 그쳤다.

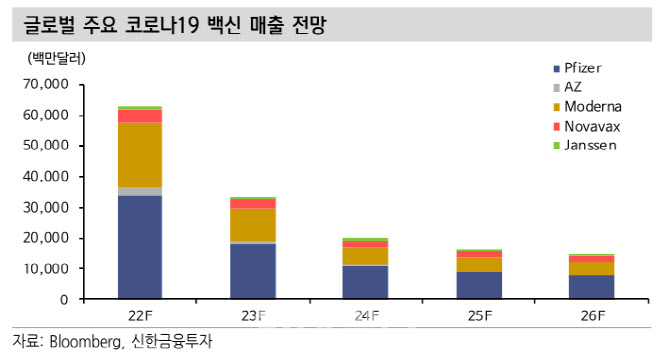

이 연구원은 주요 글로벌 제액사들의 합산 코로나19 백신 매출 추정치가 올해 631억달러(80조1000억원)에서 내년 336억달러(43조4000억원), 2024년 201억달러(26조원) 순으로 급감하고 있다고 부연했다.

이날 이동건 연구원은 SK바사 목표주가를 종전 18만원에서 12만1000원으로 33% 하향했다. 그는 “스카이코비원 가치를 큰 폭으로 하향했다”며 “국내를 비롯해 여전히 주요국들의 높은 코로나19 백신 재고와 낮아지고 있는 추가 백신 접종률을 감안해 스카이코비원 자체 판매분에 대한 기대 매출액을 큰 폭 하향한 것이 이유”라고 설명했다.

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[포토]최상목 "野 감액안 허술한 예산…무책임 단독 처리 깊은 유감"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200344t.jpg)

![[포토]12월 LPG 국내 프로판 가격 인상](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100332t.jpg)

![[포토]초코과자 가격 상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100324t.jpg)

![[포토]점등 앞둔 사랑의 온도탑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100312t.jpg)

![[포토]박찬대 “감액 예산안, 법정시한인 내일 본회의 상정”](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100294t.jpg)

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![삼성전자, 4거래일 연속 하락…5만3000원대 사수 안간힘[특징주]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200408h.jpg)