17일 국제금융전문 IFR(Inter finance review)지 및 국제금융센터에 따르면 올해 50억 달러 이상의 대규모 채권발행은 20건을 웃도는 등 지난해 대비 25% 증가한 것으로 나타났다. 이는 금융위기 이후 최대 수준으로, 중국계가 두각을 나타냈으며 인수합병(M&A) 및 주주환원 목적의 자금조달이 대부분을 차지했다.

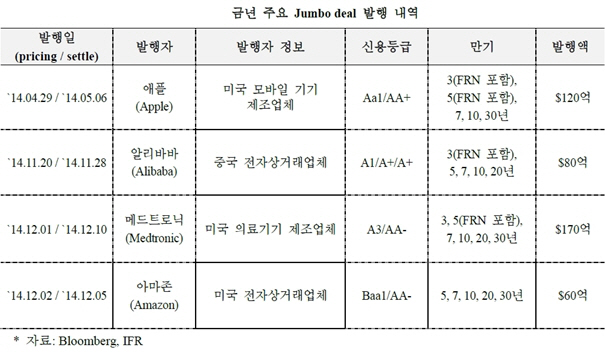

미국 기업들의 경우 100억 달러 이상의 초대형 채권들을 잇따라 발행하는 등 여전히 대규모 채권 발행 시장을 주도했다. 주요 발행 사례로는 대형 의료기기 제조업체 메드트로닉(170억 달러)이 올해 미 회사채 최대 발행규모를 기록한 가운데 애플(120억 달러), 오라클(100억 달러), 시스코(80억 달러), 아마존(60억 달러) 등이 꼽힌다.

특히 중국계 공기업·은행·민간기업 등의 대규모 채권발행 사례가 현저히 증가함에 따라 달러채 시장에서 중국계 차입자들의 영향력도 점차 확대되고 있다.

올해 대규모 채권발행에도 불구하고 큰 투자수요를 유치할 수 있었던 점은 비교적 안전하면서도 미국 등 선진국 국채보다 높은 수익률의 채권을 매수하기 위한 높은 투자수요가 형성됐기 때문으로 풀이된다. 여기에 대형 M&A를 위한 자금조달에 대한 투자수요가 견고한데다 투자자들은 공급물량 이상의 현금력을 보유하며 신규채권 투자를 늘리고 있는 것도 한 몫하고 있다.

달러채 일드 커브의 평탄화(flattening)로 단기·초장기물간 조달금리 격차가 축소된 상황을 활용해 3~30년까지의 다양한 트란쉐(Tranche, 분할 발행)를 제시했던 점도 투자유인으로 작용했다.

임기현 국제금융센터 연구위원은 “내년에는 미국의 견조한 성장이 예상되는 가운데 M&A 및 주주환원을 위한 자금조달 수요 증가 등으로 미국, 중국 등을 중심으로 글로벌 대규모 채권발행은 지속적으로 증가할 것으로 예상된다”며 “발행규모도 더욱 대형화될 것으로 전망되지만 조달비용 상승 가능성도 있어 대규모 차입자들의 발행계획 등을 사전에 검토하는 노력이 필요하다”고 말했다.

|

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015b.jpg)