|

최고운 한국투자증권 연구원은 “1분기 매출액과 영업익을 각각 3881억원, 590억원으로 추정한다”며 “매출은 전년동기대비 26%, 영업익은 27% 증가하는 것”이라고 설명했다.

일본 노선 회복이 여전히 더디었지만, 동남아 여행수요가 강세를 보이고 있고 유가하락과 유류할증료 효과가 더해져 영업이익은 컨센서스를 11% 가량 웃돌 것으로 예상했다.

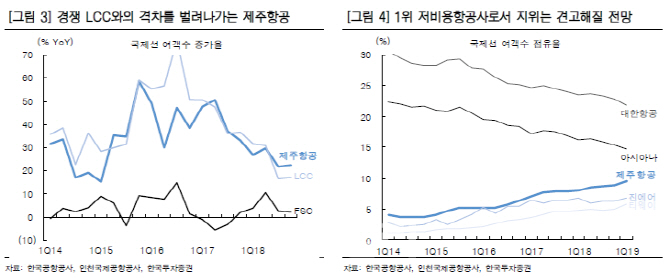

그는 “제주항공은 꾸준히 국제선 공급을 늘리며 잠재된 해외여행 수요를 선점하고 있다”며 “1분기 국제선 여객 점유율은 9.5%로 전년동기대비 1.5%포인트 상승했다”고 설명했다.

제주항공 주가는 연초대비 22% 올라 올해 예상 주가수익비율(PER) 10배로 올라섰지만, 여전히 성장성에 비해선 저평가됐다고 분석했다.

그는 “최근 유가가 가파르게 반등하며 2분기 실적에 대한 기대는 낮춰야 하지만 보잉 737맥스 항공기 도입 지연, 아시아나항공 구조조정으로 하반기 공급 경쟁이 완화될 가능성에 더 주목해야 한다”고 조언했다.

이어 “어수선한 상황에서도 제주항공만큼은 본업에 충실하며 1위 저비용 항공사로서 지위를 공고히 하는 기회로 삼고 있다”며 “그만큼 중국 운수권 확보에 있어서도 유리한 위치에 있다”고 덧붙였다.

![[포토]우리 이웃을 위한 크리스마스 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500173t.jpg)

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)

![[포토]국무회의 입장하는 한덕수 권한대행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400378t.jpg)

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)