[이데일리 이은정 기자] 미국 연방준비제도(Fed)의 긴축 기조가 이어질 경우 귀금속 섹터에 대한 투자는 비중을 축소해야 한다는 증권가 의견이 나왔다. 전 세계 델타 변이 바이러스 확산에 따라 명목금리가 하락, 단기 금 가격 상승에 영향을 미쳤지만, 6월 연방공개시장위원회(FOMC) 테이퍼링(자산 매입 축소) 논의 시작 합의 사실, 미국 고용지표 회복 등은 금·은 가격 하방 압력을 가중시킬 수 있어서다.

석유수출국기구(OPEC)와 러시아 등 비(非)OPEC 주요 산유국들의 협의체인 OPEC+ 회의 난항, 델타 변이 바이러스 등에 원자재 시장 변동성을 키웠다. 이에 금·은 섹터의 경우 단기 가격 반등 시 추격 매수보다 신규 매도 포지션 구축 기회로 활용해야 한다는 조언도 나온다.

NH투자증권 12일 스탠더드앤드푸어스(S&P) GSCI(Goldman Sachs Commodity Index) 기준 지난주 원자재 시장 수익률이 -1.54%를 기록한 점을 짚었다. 지난 1일에 이어 2일, 5일까지 연장된 제18차 OPEC+ 회의가 최종 합의 도출에 실패하면서 불확실성이 고조됐고, 단기적으로 유가 양방향 변동성이 확대될 수 있다는 판단이다.

황병진 NH투자증권 연구원은 “8월 이후 석유 공급 정책 결정에 실패한 OPEC+ 회의 여파로 에너지(유가 중심) 섹터의 양방향 변동성이 확대됐다”며 “7월 WASDE(전 세계 농산물 수급전망)을 앞둔 포지션 조정 속 농산물 섹터는 작황에 유리한 미국 중서부 날씨 예보가 3대 곡물 전반에서 대량 차익실현 빌미를 제공했다”고 말했다.

이 기간 귀금속과 산업금속 섹터의 주간 상승률은 강보합 수준을 보였다. 코로나19 델타 변이 확산 속에서 1.3%까지 내준 미국 국채 장기물(10년) 금리 하락세가 리스크오프 심리 확산에 따른 단기 귀금속(금 중심) 매수세를 유입했다는 평이다. 반면 안전자산 선호 속 강(强)달러 부담을 반영하던 산업금속 섹터는 중국(최대 소비국) 인민은행의 지준율 50bp(0.5%포인트) 인하 소식에 구리, 니켈 등을 주도로 상승 반전했다.

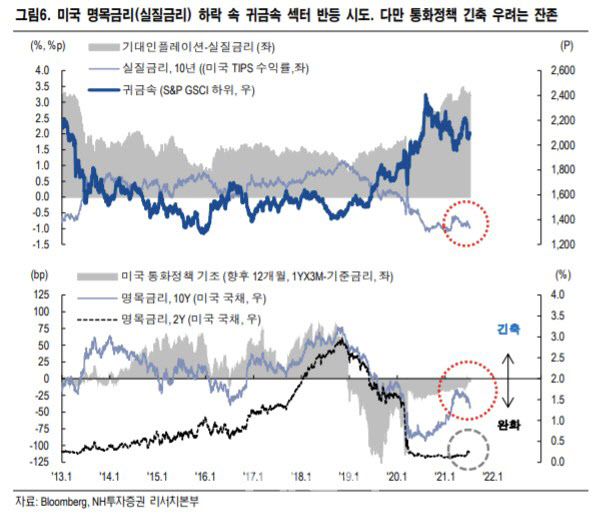

NH투자증권은 연준의 긴축 기조가 계속될 시 귀금속 섹터의 추세적 상승이 어렵다고 봤다. 황 연구원은 “전 세계 코로나19 델타 변이 확산에 따른 경기 둔화 우려 속 명목금리(특히 실질금리) 하락으로 단기 금 가격이 다시 온스당 1800달러를 돌파했다”며 “반면 6월 연방공개시장위원회(FOMC) 의사록 ‘차후 회의에서 테이퍼링(자산 매입 경로와 구성 조정) 논의 시작 합의’ 사실은 금을 비롯한 귀금속 섹터의 여전한 부담으로 작용한다”고 전했다.

그러면서 “하반기 귀금속 섹터 투자에 대한 ‘비중 축소’ 의견을 유지했다. 최근 1.3%까지 하회한 명목금리(실질금리 약 -1.0%)의 하방경직성 강화 속 미국 고용지표 회복은 언제든지 귀금속 섹터 하방 압력을 확대 가능하다”며 “ 단기 금과 은 가격 반등 시 ‘추격 매수보다 신규 매도 포지션 구축 기회로 활용’할 것을 권고한다”고 덧붙였다.

![[포토]제니 신,버디 노리는 시선](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800584t.jpg)

![[포토] 여주오곡나루축제 진상행렬](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800962t.jpg)

![[포토]박결,타구 방향을 확인해요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800533t.jpg)

![[포토] 장유빈 '야무지게 날려 역전에 도전한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800298t.jpg)

![[포토]국정감사, '질의하는 송옥주 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800767t.jpg)

![[포토] 비만치료제 '위고비' 입고 안내문](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800631t.jpg)

![[포토]이창수 '김건희 여사 압수수색 영장 청구 건은 코바나컨텐츠 사건'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800621t.jpg)

![[포토]국정감사 출석한 이창수 서울중앙지검장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800449t.jpg)

![[이車어때]럭셔리카 브랜드 신차 줄줄이 나온다…"韓 공략 강화"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101900133t.jpg)

![(영상)"북한, 작년에 이미 우크라 참전...대규모 파병 아냐"[신율의 이슈메이커]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101900279b.jpg)

![요즘 고급 아파트에 필수라는데…커튼월 룩이 뭐지?[생활속산업이야기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101900241b.jpg)