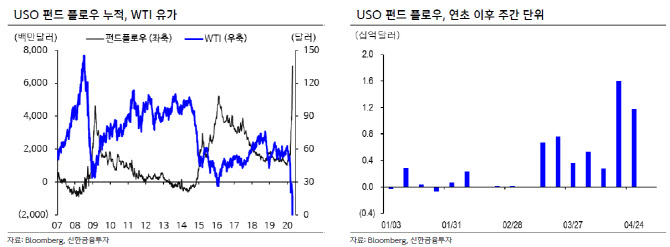

USO ETF로 연초 이후 60억달러 자금이 유입되면서 3월엔 USO 1개 펀드가 원유 선물(최근월물) 시장에서 차지하는 비중이 20%로 확대됐다. USO ETF는 최근월물에 100% 투자하는 전략을 써왔는데 선물 만기에 롤오버(최근월물 매도, 차근월물 매수) 과정에서 시장을 왜곡시키고 있기 때문이다. 지난 주 5월물이 사상 첫 마이너스를 기록한 것은 이 때문이란 지적이 나온다.

그 뒤 USO ETF는 최근월물 비중을 0%로 줄이기도 했다. 27일부터 나흘간 6월물 투자 비중을 20%에서 0%로 조정하고 7월(30%), 8월(15%), 9월(15%), 10월(15%), 12월(15%) 등 만기가 먼 선물로 투자를 분산키로 했다. 최근월물에 대한 투자 비중이 감소하면 향후 만기에 ETF로 인한 시장 왜곡, 즉 왝더독(wag the dog) 현상은 완화될 것으로 보인다. 다만 만기가 멀수록 가격이 비싸지는 ‘슈퍼 콘탱고’는 지속될 전망이다.

|

최근월물 비중을 0으로 줄이기로 한 만큼 6월물이 만기되는 5월 19일엔 4월처럼 최근월물 매도 압력이 크진 않을 것으로 예상된다.

그렇다면 이러한 슈퍼 콘탱고 현상을 어떻게 봐야 할까. 강 연구원은 “통상 원유 선물 콘탱고 상황은 당장 수요가 적고 공급이 많은, 유가 약세를 반영하는 현상이지만 극단적으로 심한 콘탱코는 그만큼 초과 공급 상황이 심각하다는 것을 의미한다”며 “심한 초과 공급은 가격 하락, 투자 축소로 이어져 미래 공급 감소로 연결될 수 있다”고 설명했다. 이어 “미래 가격 상승을 가져올 수 있는 요인”이라며 “유가가 손익분기(BEP)를 밑돌고 있기 때문에 원유 생산회사들은 생산과 투자를 줄이고 있다”고 덧붙였다.

USO ETF 자금 유입 추이도 살펴볼 필요가 있다. 강 연구원은 “유가 급락 후 반등을 예상하는 투자자들의 매수 수요가 몰렸으나 일부는 공매도를 위한 설정이 포함됐을 것”이라며 “자금 유입 감소 또는 유출은 숏 포지션 청산일 수 있다”고 밝혔다. 이어 “2009년, 2016년 USO 펀드플로우 고점이 유가 저점과 일치했던 경험이 있다”고 덧붙였다.

강 연구원은 “슈퍼 콘탱고, USO로의 자금 유입 최대, 펀더멘털 측면에성 공급 과잉 심화에 따른 원유 생산 축소, 코로나19 확산 정점 통과, 넘치는 유동성 등을 고려하면 유가 관련 자산 바닥을 생각해 볼 시점”이라고 설명했다.

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)

!['유동성 위기설' 롯데그룹…‘마지막 금융사’ 캐피탈 매각 나서나[마켓인]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112501420h.jpg)