|

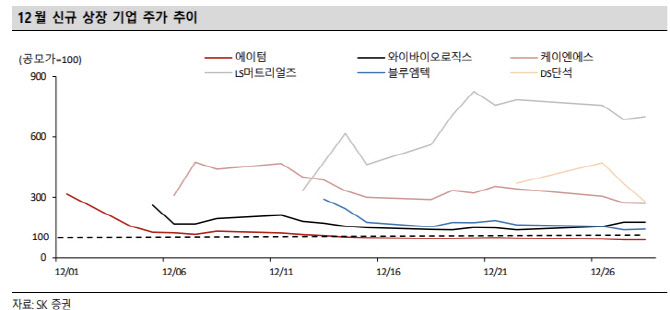

무엇보다 공모 수익률을 주목했다. 12월 상장한 11개의 종목 중 스팩을 제외한 6종목의 공모가 대비 시초가 수익률 평균은 213%이다. 11월까지의 평균인 74%를 크게 상회한다. 가장 낮은 수익률을 보여준 와이바이오로직스(338840)는 공모가 대비 161% 상승, 가장 높은 수익률의 DS단석(017860)은 공모가 대비 270% 상승했다.

활황과 함께 상장 직후 변동성이 커졌다. 특히 첫날 300% 상승하며 상한가를 기록한 종목들이 눈에 띄었다. 케이엔에스(432470), LS머트리얼즈(417200)는 상한가 이후에도 추가 상승한 반면 블루엠텍은 상장일 300% 근처에서 하락을, DS단석은 상장일 다음날부터 큰 폭 하락했다.

나승두 SK증권 연구원은 “강한 상승과 이어지는 큰 변동성이 언제까지 이어질지 정확히 알기는 어렵고, 높은 수익률에 기관의 관심 및 경쟁률이 늘면서 상승세가 더 지속될 수도 있다“며 ”자금 수요 대비 개인과 기관의 관심 정도를 보며 투자에 주의가 필요한 구간“이라고 말했다.

IPO 시장 활황과 함께 올해 상장 계획을 발표하는 기업이 늘어나는 중이다. 지난달 비바리퍼블리카가 입찰제안요청서(RFP)를 배포했다. 예상 몸값은 10조원 내외로 얘기되고 있다. SSG 닷컴, 시프트업, HD 현대마린솔루션, 엔카닷컴, 등도 상반기 내 상장을 목표로 준비 중이다.

나 연구원은 “1월에도 상장 목표를 발표하는 기업이 더 늘어날지 주목된다”며 “상장을 앞두고 있는 성장 섹터 대어들의 관심도, 경쟁률, 수익률을 통해 활황이 꺾이는지 확인이 필요하다”고 전했다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)