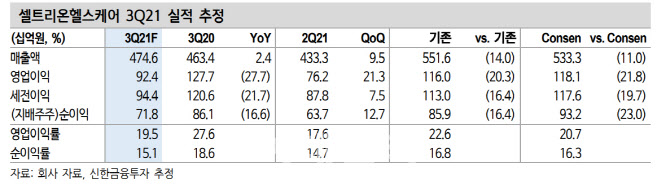

이동건 신한금융투자 연구원은 이날 보고서에서 “3분기 연결 기준 매출액 및 영업이익을 각각 4746억원, 924억원으로 추정한다”며 “선센서스 대비 매출액은 11%, 영업이익은 22% 하회했으나 전분기 대비 매출액 및 영업이익은 각각 10%, 21% 성장하며 견조할 전망”이라고 설명했다.

이어 “핵심은 북미향 인플렉트라 매출 고성장이다. 연초 이후 미국 인플렉트라 처방수량 기준 점유율이 12.4%에서 20.9%로 빠르게 성장함에 따라 파트너사인 화이자향 매출액의 큰 폭 증가가 기대된다”고 말했다.

|

한편 코로나19 항체치료제 렉키로나 매출액은 전분기 대비 크게 감소한 105억원으로 추정했다. 이 연구원은 “다만 10월 유럽의약품청(EMA) 정식사용 승인 기대감이 유효하고 미국 식품의약국(FDA) 긴급사용승인(EUA) 신청도 조만간 이뤄질 예정인 만큼 4분기 이후 렉키로나 매출액은 재차 증가할 것”이라고 내다봤다.

높은 재고에 따라 셀트리온과 셀트리온헬스케어 간 실적 괴리는 불가피하다는 분석이다.

이 연구원은 목표주가 하향에 대해 “기존 바이오시밀러 제품들의 견조한 매출 성장에 대한 긍정적 관점은 유지하나 경구용 코로나19 치료제 출시 임박에 따른 렉키로나 추정치 하향 조정을 반영했다”고 설명했다. 다만 셀트리온헬스케어는 3분기에도 전분기 대비 견조한 실적 성장이 기대되고 향후 유럽과 미국에서의 렉키로나 허가 모멘텀, 이에 따른 공급계약 체결 가능성도 존재하는 만큼 상대 매력도는 높다고 봤다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[이車어때]"8800만원짜리 드림카"…벤츠 AMG A 45 S 4MATIC+](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600211h.jpg)

![“일 멈추고 멍 때리세요”…매일 ‘멍시’ 주는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600042b.jpg)

![“돈은 나가는데 해지는 어렵고”…카드 부가상품 해지 어쩌나[카드팁]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600184h.jpg)