|

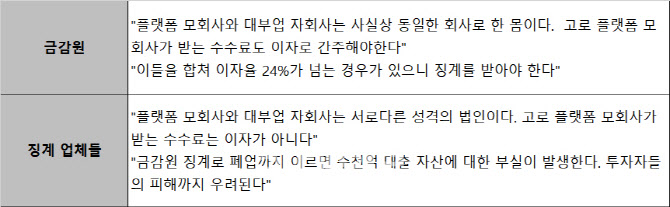

금감원 “플랫폼 수수료 포함 이자율 24%는 징계 대상”

21일 P2P금융업계에 따르면 금감원은 지난 13일 제재심을 열고 P2P금융업체 6곳에 대한 영업정지 중징계를 결정했다. 이들 업체들은 대부분 부동산·동산 담보 P2P금융업체로 알려졌다.

금감원은 이들 업체가 법정 이자 한도인 연리 24%를 넘겼다는 이유로 3개월 영업정지 중징계를 내렸다. P2P금융업체가 대부업 인가를 받고 영업활동을 하는만큼, 대부업 법정한도 금리 규제를 어겼다는 판단이다.

실제 대부업법 제8조 제1항에 따르면 대부업자는 연리 기준 24% 넘는 이자를 수치할 수 없다. 이자에는 사례금, 할인금, 수수료 등이 포함된다. 이를 이자로 간주한다고 해서 ‘간주이자’라고 부른다.

|

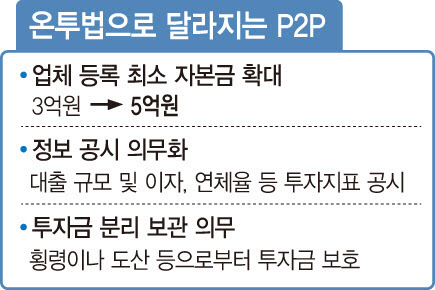

징계 대상이 된 P2P금융 업체들은 금감원 징계에 반발하는 분위기다. 3개월 영업정지는 곧 폐업이나 다를 게 없어서다. 지난해 8월부터 시행된 온라인투자연계금융업(온투업) 규정상 금융당국의 징계를 받은 업체는 향후 3년간 온투업자 등록을 할 수 없다. 사실상 P2P금융사업을 할 수 없는 셈이다.

일부 업체는 금융위 정례회의 전까지 적극적으로 이를 소명한다는 방침이다. 혹여 징계가 확정되면 금감원 징계 효력정지 가처분 소송까지 가겠다는 입장이다. 징계대상 P2P금융업체 관계자는 “대부업법 위반 의도가 전혀 없었고 새로운 핀테크 사업의 안정적인 정착이라는 국가적인 정책 목적 달성 필요성을 고려해 징계 처분을 완화해달라”고 선처를 호소했다.

징계 업체들 “폐업하면 수천억원 투자자 피해 예상”

업계 관계자는 “대부분의 P2P금융업체들이 관행적으로 수수료를 받아왔다는 점을 고려했을 때 간주이자 문제에 걸리지 않을 회사가 없다”면서 “지금까지 나간 대출의 이율이 모두 24%를 넘는 것도 아닌데 폐업에 가까운 징계를 내리는 것은 부당하다”고 주장했다.

더 큰 문제는 이들 업체들이 보유하고 있는 대출자산이다. 폐업이 되면 연체 중인 차주들의 대출 상환 가능성이 낮아진다. 이들의 담보 자산을 회수해 투자자들에게 돌려줄 수 있는 길이 막히게 된다. 고스란히 투자자 손해로 이어질 수 있다는 얘기다. 선두권 P2P업계 관계자는 “이들 업체들의 대출 자산이 수천억원 규모로 추정된다”면서 “자칫 이들 자산에 대한 부실화가 우려된다”고 말했다.

일부 P2P금융업계에서는 ‘올 게 왔다’라는 반응을 보이기도 했다. P2P금융은 지난해 8월 시행된 온투법에 따라 제도권 금융으로 정식 편입됐으나 1년의 유예기간을 받았다. 업체들은 올 8월까지 금융당국의 심사를 거쳐 정식 등록을 마쳐야 영업이 가능하다. 한 P2P업계 관계자는 “간주이자에 대한 이슈는 이미 수년전부터 있어 왔던 것”이라면서 “징계 대상 업체들이 마냥 억울해할 수만은 없다”고 말했다.

|

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)

![[포토]유상임 과기정토부 장관, 통신사 CEO 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301573t.jpg)

![[포토]수능 D-1, 힘내라 고3!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301501t.jpg)

![[포토]서울시·의료계, '의료용 마약류 안전사용' 협약식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301459t.jpg)

![[포토]'악수하는 주호영-추경호'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301245t.jpg)

![[포토]태광그룹 노동조합협의회, '김기유 구속하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301220t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301017t.jpg)