[이데일리 이용성 기자] 유진투자증권은 20일

한화에어로스페이스(012450)에 대해 러시아·우크라이나 전쟁으로 지정학적 불확실성이 확대되고 있는 상황에서 수요가 견조해 수주 모멘텀이 긍정적이라고 밝혔다. 투자의견은 ‘매수’, 목표가는 기존 11만4000원에서 13만3000원으로 상향했다. 전 거래일 종가는 10만8300원이다.

| | (사진=유진투자증권) |

|

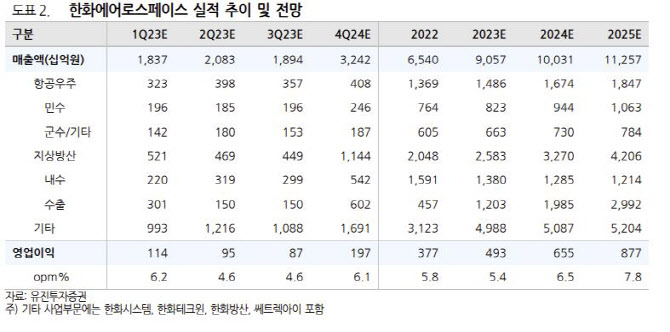

양승윤 유진투자증권 연구원은 “한화에어로스페이스의 1분기 실적은 매출액 1조8374 억원으로 전년 동기 대비 58% 늘어나고, 영업이익은 1139억원으로 전년 대비 142% 증가할 것으로 전망한다”며 “1분기에 추가 인도된 폴란드 향 K-9의 실적 반영이 이루어지고, 한화비전(구 한화테크윈)의 견조한 실적 흐름에 힘입어 영업이익 기준으로 시장 예상치를 상회할 것으로 예상된다”고 추정했다.

양 연구원은 국제공동개발사업(RSP) 손실 관련해서는 기어터보펜(GTF) 엔진이 채용되고 있는 ‘A320 Family’ 의 인도가 1분기 기준 월간 44대 수준을 기록했으나 여전히 코로나 이전인 지난 2018년에서 2019년 수준(월간 50대 중반)에 미치지 못하고 있어 1분기 RSP 손실 폭은 우려보다 크지 않을 것으로 전망했다. 다만, 하반기로 갈수록 공급망 혼란 개선에 따른 항공기 인도량이 증가하며 RSP 손실 폭은 점진적으로 확대될 것이라는 게 양 연구원의 판단이다.

양 연구원은 “수주 모멘텀도 여전히 긍정적”이라며 “기존에 알려진 폴란드 2차 계약 및 호주 레드백에 더해 루마니아에서 K-9 도입에 대한 가능성이 떠오르고 있다”고 설명했다. 러시아·우크라이나 전쟁으로 지정학적 불확실성이 확대되고 있어 러시아와 국경을 맞대고 있는 국가에서 화력 무기에 대한 수요가 강하게 나타나고 있는 상황이기 때문이다.

그는 “연간 실적은 매출액 9조 567억원으로 전년보다 39% 증가하고, 영업이익은 4932 억원으로 전년 대비 31% 늘어날 것으로 추정되며 폴란드 향 K-9 잔여 물량 추가 인도와 천무(K-239)가 개발 과정을 마치고 연말부터 인도될 가능성을 실적 추정에 포함했다”고 설명했다.