[이데일리 김인경 기자] 엔비디아의 실적 발표 이후 빅테크주와 인공지능(AI) 관련 반도체주가 힘을 잃고 있지만, 금리인하가 이들의 기회 요인이 될 것이란 전망이 나왔다.

3일 허재환 유진투자증권 연구원은 “AI 고점(피크) 논란은 너무 이르다”며 “과잉 투자 조짐은 미미하다”라고 밝혔다.

최근 빅테크와 엔비디아를 비롯한 반도체주들에 대한 열기가 식고 있다. 허 연구원은 “AI가 실제 성장률에 미치는 효과에 대해서도 시각이 엇갈리며 AI의 자동화 및 인력 대체 효과에 대해 낙관론만 있는 것은 아니다”라고 말했다.

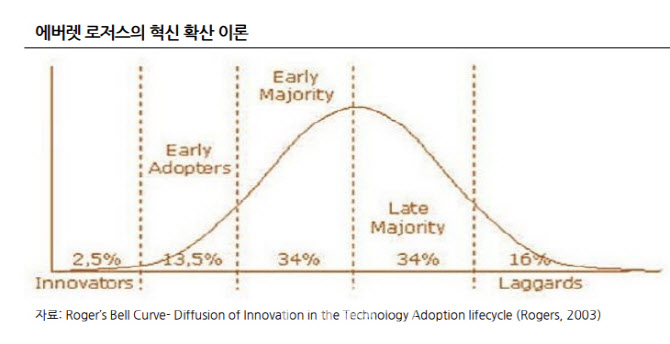

물론, 혁신이 보편화되는데는 시간이 걸린다. 1920년대 전기, 1930년대 자동차, 1990년대 인터넷, 핸드폰 등 혁신 제품 침투율이 10%를 넘어 50%까지 늘어나는데 7~17년의 시간이 걸렸다. 허 연구원은 “현재 AI를 적용하는 기업들 비중은 정보통신과 과학기술 분야를 포함해도 10% 미만으로 추정된다”면서 “아직 초기 단계”라고 강조했다.

그는 “AI는 혁신확산이론 관점에서 초기사용자(Early Adoptor) 단계”라며 “성장은 하지만 수익이 나기 어려우며, 경쟁이 치열해지는 구간”이라고 말했다. 그러나 비관할 필요는 없다는 판단이다. 그는 “주가는 침투율이 20~40%에 도달하는 과정에서 가파르게 올랐으며 현재 AI는 성장 초입 국면”이라고 주장했다.

허 연구원은 “AI Peak 논란도 너무 이르며 지금과 비교할 만한 닷컴 당시와 비교하면, 과잉투자 조짐은 미미하다”면서 “닷컴버블 당시 주가 하락은 Y2K 이후 투자가 본격적으로 축소될 때 나타났다. 현재 AI는 아직 투자 축소 조짐은 찾기 어렵다”고 판단했다.

이어 “더군다나 테크 기술혁신에 따른 생산성 향상 효과는 5년 정도 시차를 두고 점진적으로 나타난다”면서 “현재 AI에 따른 생산성 향상은 1920년대를 재현시킬 수 있다”고 설명했다.

그는 “AI 혁신의 장애물은 공급 부족과 경기 침체”라고 강조했다. 허 연구원은 “AI를 위한 전력과 데이타센터 공간을 충분히 확보하기 어렵다. 현재 가능성이 낮지만, 경기 침체 국면에서는 빅테크 기업들조차 투자를 줄일 가능성이 높다”면서도 “이는 주가 하락 위험을 높이는 요인일 수 있지만, 당장 위험요인으로 보기 어렵다”고 분석했다.

허 연구원은 아울러 “단기적으로 성장성보다는 이익의 안정성에 주목할 필요가 있다”면서도 “그러나 다가오는 금리인하 싸이클은 기회일 수 있으며 유동성이 풀리고 있다. 침체가 없는 한 금리인하는 테크와 반도체주는 기회 요인”이라고 덧붙였다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

!["양육은 예스, 결혼은 노" 정우성 사는 강남 고급빌라는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100093h.jpg)

![`백투더 1998` 콩라면 26년만에 돌아온 까닭은 [먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100051h.jpg)