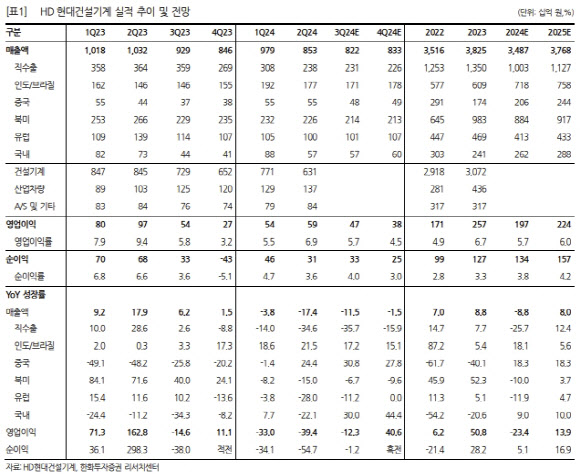

배성조 한화투자증권 연구원은 “HD현대건설기계에 대한 투자의견은 유지하나 목표주가는 6만 7000원으로 하향한다”며 “기대했던 업황 반등 시그널이 아직 뚜렷하게 확인되지 않아 단기 실적 눈높이를 조정한다”고 말했다.

|

그는 “올 3분기에도 딜러들이 재고를 보수적으로 확보하면서 홀세일 매출이 전년 대비 저조했을 것으로 판단한다”며 “금리 인하 대기 수요가 유럽·북미 금리 인하 이후 실제 구매로 전환되기까지는 시차가 발생할 것으로 예상된다”고 말했다.

여기에 베트남 등의 아시아 지역의 부동산 경기 위축도 직수출액의 감소 요인으로 작용할 수 있다고 봤다. 중동은 전년 동기에 아시아의 부진을 만회하는 주요 지역 중 하나였으나 최근 지정학적 리스크 확대 및 투자 위축 등으로 구매력이 약화했을 것으로 예상했다.

브라질 또한 장비 구매 금융 지원 프로그램 및 제품 포트폴리오 강화 등을 통해 3분기에도 홀세일 판매가 양호했을 것으로 전망했다.

배 연구원은 “중국은 아직 부양책으로 인한 특별한 변화는 감지되기 이르다고 판단하나 7~8월 중국 판매량이 240대로 전년 동기 대비 85% 반등한 점을 고려하면 유의미한 매출 성장세를 이어갈 수 있을 것으로 예상한다”고 말했다.

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토] 김혜수, 나홀로 화보](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800074t.jpg)

![[포토]'국민의힘 의원총회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800734t.jpg)

![[포토]외환시장 점검 간담회, '발언하는 최지영 국제경제관리관'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800653t.jpg)

![[포토]운영위 현안질의 불출석한 대통령실](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800624t.jpg)

![[포토]최고위원회의, '모두발언하는 김민석 최고위원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800518t.jpg)

![[포토]'비상 경제 안정을 위한 고위당정협의회 개최'](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800492t.jpg)

![[포토]설 앞두고 장보기 주저돼~](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010700724t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)