|

[이데일리 김정남 기자] 가계부채 우려가 위기로 바뀔 순간은 결국 ‘금융기관이 망하는’ 때다. 연체율이 높아지고 부실채권(NPL)이 증가하는 상황이 감당하지 못 할 정도가 되는 경우다.

이렇게 되면 금융기관의 자기자본비율(총자산 중 자기자본이 차지하는 비중)은 하락하고 결국은 줄줄이 문을 닫을 위기에 몰리게 되는 것이다. 금융권이 말하는 이른바 ‘시스템 리스크’, 금융위기다.

우리나라의 상황은 어떨까. 최근 가계부채 증가세가 시스템 리스크 전이까지 부를 단계는 아니라는 게 대체적인 분석이다. 비(非)은행예금취급기관의 연체율이 하락하고 있는 게 대표적이다. 금융당국이 “가계부채는 관리 가능하다”고 하는 배경도 여기에 있다. 채권자인 금융기관이 문을 닫지 않으면 위기는 불거지지 않을 것이란 의미다.

다만 최근 상황은 마냥 안심할 수만은 없다는 우려도 나온다. 비은행예금취급기관, 즉 제2금융권 대출자 중 저소득층과 다중채무자 비중이 점차 증가하고 있어서다.

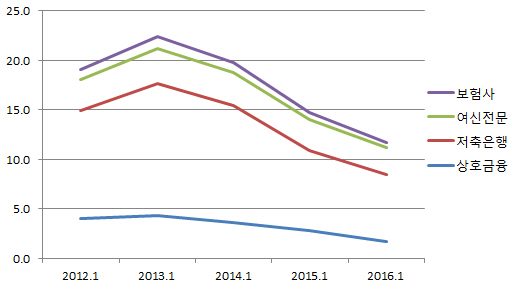

농협 수협 축협 등 상호금융기관의 경우 올해 1분기 연체율은 1.7%다. 지난해 4분기(1.6%)보다는 약간 증가하긴 했지만, 추세적으로 보면 줄고 있다. 2012년 1분기 때는 4.0%였고, 2013년 1분기(4.3%) 2014년 1분기(3.6%) 2015년 1분기(2.8%) 모두 지금 수준보다 높다.

저축은행의 연체율 역시 올해 1분기 6.8%로 전년 동기(8.1%) 대비 줄었다. 신용카드사 할부금융사 등 여신전문회사도 상황은 비슷하다. 올해 1분기 2.7%로, 지난해 같은 기간(3.1%)와 비교해 소폭 감소했다. 보험사도 같은 기간 0.7%→0.5%로 줄었다.

그렇다고 금융권 부실 가능성을 아예 배제하기도 어렵다. 비은행권 대출자 중 저소득층(연소득 3000만원 미만)과 다중채무자(비은행권 내 3건 이상 대출보유자)의 비중이 증가하고 있는 탓이다. 취약층은 아무래도 상환에 어려움을 겪을 가능성이 상대적으로 높다. 한은과 금융당국이 최근 부쩍 가계부채 우려를 표하는 것도 이 지점과 관련성이 크다.

윤석헌 전 숭실대 금융학부 교수는 “현재 가계부채 수준은 (은행권과 비은행권에 대한 강력한 대책이 없다면) 언젠가 문제가 터질 수밖에 없는 규모”라고 우려했다.

한은 한 관계자는 “(지금은 저금리 때문에 상환이 잘 되고 있지만) 기준금리 상승 등 경제여건 변화에 따른 부실 가능성에 유의할 필요가 있다”고 조언했다.

![[포토] 세계최초 8K 온디바이스 AI TV](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500697t.jpg)

![[포토]추경호, '이재명 1심 선고 생중계해야...투명한 공개가 공공의 이익에 부합'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500657t.jpg)

![[포토]패딩이 필요해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500647t.jpg)

![[포토]원내대책회의, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500637t.jpg)

![[포토] 훈련장 이동하는 '시니어 아미'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110401152t.jpg)

![[포토] 오세훈 시장과 김병주 MBK 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400960t.jpg)

![[포토]코스피-코스닥 동반상승](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400947t.jpg)

![[포토]SK AI 서밋 부스 살펴보는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400862t.jpg)

![[포토]수능 D-10](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400794t.jpg)

![[포토] '한국 자본시장 컨퍼런스' 세레모니](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400583t.jpg)

![[포토]마다솜,빛나는 트로피와 금메달](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110400342t.jpg)