[이데일리 양희동 기자] 키움증권은 14일

삼성전자(005930)가 이번 3분기 IM(IT·모바일)부문의 수익성 개선이 예상치를 넘기며, 전사 영업이익이 10조원 이상을 기록할 것으로 예상했다. 투자의견은 ‘매수(BUY)’, 목표주가는 7만 2000원을 각각 유지했다. 삼성전자의 현재 주가는 지난 11일 종가 기준 5만 9000원이다.

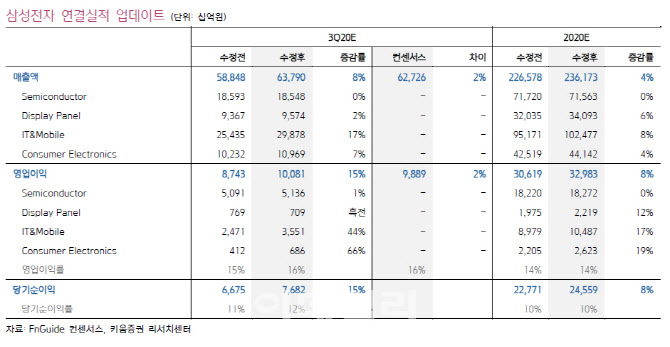

삼성전자는 3분기 매출액 63조 8000억원, 영업이익 10조 1000억원 등으로 전분기 대비 각각 20%, 24% 증가하며 기대치를 상회하는 실적을 거둘 전망이다. 키움증권은 반도체 사업이 기대치에 대체로 부합할 것으로 봤고, IM과 CE(소비자 가전) 부문의 수익성 개선이 예상보다 크게 늘어날 것으로 전망했다. 특히 IM부문은 ‘코로나19’ 이후 유통 재고 정상화 과정 속에서 스마트폰의 출하량이 크게 증가하고, 효율적인 마케팅 비용 지출과 메모리 반도체를 포함한 부품의 원가율 개선을 통해 수익성 개선을 이룰 것이란 분석이다.

박유악 키움증권 연구원은 “이러한 IM 부문의 수익성 개선 흐름은 당사의 기존 판단에 부합하는 것이지만, 수익성 개선의 폭과 속도가 예상치를 넘어서고 있다”며 “CE는 생활가전 제품과 TV판매 호조로 예상 대비 양호한 실적을 기록할 것으로 예상되며, 디스플레이 사업은 유기발광다이오드(OLED)의 가동률 상승 효과로 실적 성장세를 이어갈 전망”이라고 내다봤다.

삼성전자의 4분기 실적은 매출액 64조 1000억원, 영업이익 8조 3000억원으로 전분기 대비 각각 0.5% 증가, 18% 감소로 3분기 대비 수익성이 하락할 것으로 예측됐다. 디스플레이와 CE부문의 실적 개선이 예상되지면 IM과 반도체는 실적이 크게 하락할 것이란 판단 때문이다. IM 부문은 경쟁 업체의 신제품 출시와 연말 비수기 대응을 위한 마케팅 비용이 대규모로 지출돼 영업이익이 2조 3000억원(QoQ -34%)을 기록할 전망이다. 반도체 역시 서버 수요 부진과 메모리 반도체의 가격 하락이 당초 예상 보다 크게 나타나며, 영업이익 3조 7000억원(QoQ -28%)을 기록할 전망이다. 다만 고객사의 신제품 출시 효과가 예상되는 디스플레이 사업의 영업이익은 1조 5000억원(QoQ 111%)으로 크게 증가하고, 연말 성수기 효과가 예상되는 CE 부문의 영업이익도 8000억원(QoQ 10%)으로 개선될 전망이다.

박유악 연구원은 “IM과 디스플레이의 수익성 개선이 나타나며, 삼성전자의 주가 상승을 이끌고 있다”며 “4분기 실적 감소가 예상되기는 하지만, 연말로 갈수록 D램의 업황 개선 기대감이 높아지며 주가의 하방 경직성을 확보해줄 것으로 판단한다”고 말했다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![45년간 자리 지킨 ‘포프모빌’…전기차로 바뀌었다는데[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800166h.jpg)