|

보험부채 시가평가를 원칙으로 하는 새로운 회계제도 변화에 따라 보험사의 자본확충 부담이 가중되는 가운데, 고령화 등 사회여건 변화도 보험사의 자본부담을 압박하고 있는 형국이다.

30일 보험연구원이 내놓은 ‘보험회사의 장수위험에 관한 연구’에 따르면 보험회사의 장수위험 측정결과 요구자본이 평균 4조6000억원 늘어나는 것으로 나타났다. 이에 따라 보험산업의 요구자본은 13.6% 더 늘어난다. 요구자본이 늘어나는데 따라 가용자본(지급여력금액)을 늘리지 않을 경우 보험사의 자본건전성 관리 기준인 지급여력비율이 하락하게 된다.

기존 RBC(지급여력비율) 제도는 장수위험을 고려하지 않아 장수위험에 대한 인식이 낮았지만, 오는 2021년 도입 에정인 신지급여력제도는 생명회사의 장수위험을 반영키로 했다.

계약자의 연령이 증가할수록, 남성에 비해 여성의 위험계수가 전반적으로 낮게 나타는데, 여러 가정에 따라 장수위험은 최소 3조9100억원에서 최대 5조4600억원 수준으로 나타난다고 보고서는 추산했다. 이는 2016년 말 생명보험 전체 요구자본이 33조4000억원의 11.7~16.3%를 차지하는 규모로 연금보험만을 기준으로 집계한 수치다.

연금보험을 판매하는 보험사의 경우에는 가입자에게 연금지급 의무가 있어 장수위험이 증가할 수밖에 없다.

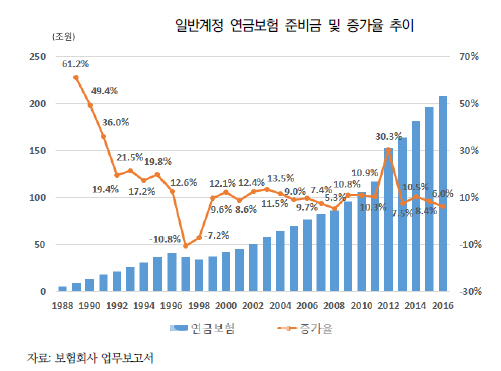

생명보험산업의 연금보험 보유계약은 지속적으로 늘고 있고, 고령화, 1~2인 가구 증가 등도 장수위험 확대 요인으로 지목된다. 연금보험(일반계정) 준비금 규모는 2001년 이후 15년간 연평균 10.8%의 빠른 증가속도를 보이며 2016년 기준 200조원을 기록했다. 이는 전체 준비금의 약 38% 수준. 대부분 종신보험이 연금전환 옵션이 부가된 만큼 향후 대규모 연금전환이 발생할 경우 장수위험은 증가할 수 있다고 보고서는 지목했다.

이에 따라 보험사들은 장수위험에 따른 요구자본 부담을 관리하는 방법으로는 재보험이나 보험연계증권(ILS)을 통해 외부로 전가하라고 보고서는 소개했다.

김세중 보험연구원 연구위원은 “고령화의 진전으로 연금보험에 대한 수요는 지속적으로 확대될 것”이라며 “보험회사는 연금보험 비중 증가에 따른 위험관리에 관심을 가져야한다”고 말했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)