|

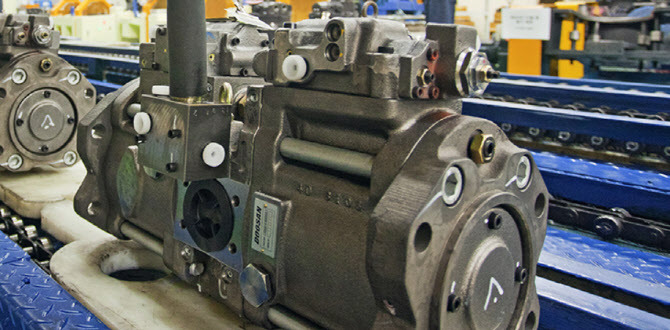

두산(000150)그룹은 지난달 이사회를 열어 모트롤BG를 소시어스-웰투시 컨소시엄에 매각하기로 결정하고 지난달 4일 모트롤BG의 분할기일을 다음달 24일로 공시했다. 거래금액은 4530억원 상당으로 별다른 걸림돌이 없다면 매각은 연내 마무리될 전망이다. 모트롤BG는 유압기기를 제조·판매하는데 이 가운데 일부가 무기체계에 쓰여 정부에 방산업체로 등록돼 있다.

PEF가 방산업체를 사간 것이 이번이 처음은 아니다. 지난 2013년 스틱인베스트먼트는 종합방산업체 LIG넥스원(079550) 지분을 사들여 2015년 IPO(기업공개) 등을 통해 밸류업한 뒤 2016년 엑시트했다. 두산DST(현 한화디펜스)처럼 사지는 못했지만 PEF가 입찰에 참여한 케이스도 있다.

PE업계 관계자는 “정부가 보기에 PEF는 본질적으로 5년 정도가 지나면 다시 해당 업체를 떠나기 때문에 물자 공급의 안정성이나 보안 문제 등과 관련해서 PEF를 어떻게 바라봐야 하는지 고민하고 있다고 한다”고 전했다.

전례 없지만…외국계도 꾸준히 관심

외국계 PEF도 방산업체에 계속해서 관심을 보이고 있다. 현재까지 국내 방산업체가 외국자본으로 넘어간 전례는 없지만, 외국계 PEF 등의 관심이 꾸준히 이어지고 있어 가능성을 배제할 수 없다는 평가다.

모트롤BG 입찰에선 소시어스-웰투시 컨소시엄과 함께 외국계인 모건스탠리PE가 숏리스트(적격인수후보자)까지 올랐다. 업계에 따르면 모건스탠리는 입찰가격으로 두산그룹이 바랐던 가격에 가까운 5100억원을 써내면서 가격 측면에서는 오히려 우위를 차지했다. 또 산업부에도 인수 의사를 타진한 것으로 알려졌다. 하지만 방산업체 특수성과 인수 후 밸류업 전략 등 비(非)가격적 요소에서 밀린 것으로 알려졌다.

정부 관계자는 “몇년 전엔 외국계 사모펀드가 매수할 여건이 안 됐는데 최근에는 그룹사 차원의 구조조정 등으로 매물 가격이 낮게 책정된다”며 “저가로 나오다 보니까 외국에서도 관심이 늘어나고 있는 것으로 보인다”고 말했다.

![[포토]코스피-코스닥 동반 상승 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300908t.jpg)

![[포토]따스한 온기를 퍼지는 행복촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300829t.jpg)

![[포토]이웃을 위한 연탄나눔봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300804t.jpg)

![[포토]한동훈, '여성의 힘으로 세상을 바꾸자'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300792t.jpg)

![[포토]설영희부띠끄 24W/25S 살롱 패션쇼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300633t.jpg)

![[포토]유승민 "대한체육회장 공식 출마합니다"](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300064t.jpg)

![[포토]더불어민주당 원내대책회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300465t.jpg)

![[포토]'모두발언하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300359t.jpg)

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)