6일 민병규 유안타증권 연구원은 “금리의 방향성이 뚜렷하게 반전되기 위해서는 미국의 긴축 종료 선언이 필요해 보이지만 현재 국채금리의 레벨과 지표의 방향성(물가와 고용시장 둔화)을 보면 고점 확인 시점이 멀지 않았다”고 말했다.

최근 금리 상승이 글로벌 증시에 큰 변동성을 야기하고 있다. 미국의 10년 국채금리는 2007년 8월 이후 최고치를 기록하고 있고, 국채금리가 이전 고점(작년 10월)을 의미있게 돌파한 지난달 5일 이후 모건스탠리캐피탈인터내셔널(MSCI) 월드지수는 6.1% 하락했다.

민 연구원은 “그러나 구인건수의 실제 추이는 작년 2분기를 정점으로 하락세를 보이고 있다는 점이나 8월 오토매틱데이터프로세싱(ADP) 민간고용은 예상을 대폭 하회했다는 점, 연준이 주시하는 임금상승률이 둔화하고 있다는 점을 고려하면 과도한 쏠림”이라고 지적했다.

민 연구원은 “국채시장은 매월 발표되는 혼재된 지표에 예민하게 반응하고 있고, 해석은 편향된 방향으로 치우치고 있다”면서 “미국의 2년 및 10년 국채 선물에 대한 투기적 순매도 포지션은 역대 최고 수준을 기록하고 있다”라고 우려했다. 다만 그는 “그러한 과정이 진행되면서 연방준비제도(Fed·연준)의 정책에 대한 프라이싱도 크게 진전됐다”며 “연방선물기금의 2023년 말 내재금리(5.43%)와 2년 및 10년물의 괴리는 (SVB 사태 당시를 제외하면) 연중 최저 수준으로 축소됐고, 3개월물은 내재금리를 넘어서고 있다”라고 설명했다. 2024년 말 내재금리는 4.6%로 현재 금리보다 낮다.

이어 “기준금리와 국채금리의 레벨은 시기별로 차이를 보이나, 연준의 ‘마지막 금리인상→첫 금리인하’ 구간에 시중금리가 기준금리를 상회한 사례는 1995년 이후 없었다”고 설명했다.

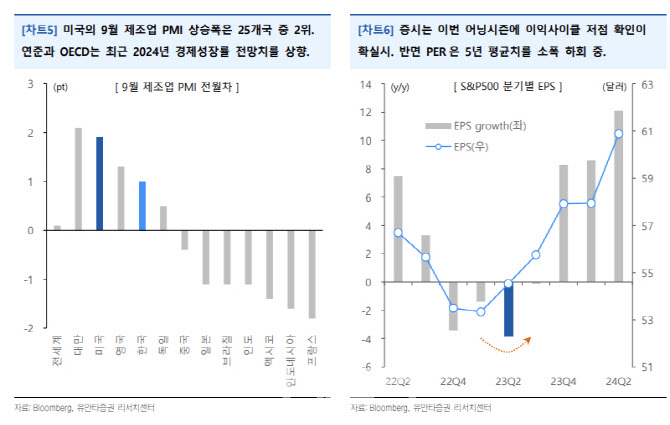

연휴 기간 확인된 9월 제조업 구매관리자지수(PMI)도 컨센서스와 전월수치를 모두 상회하는 성적을 기록했다.

그는 “개막을 앞둔 3분기 어닝시즌은 미국 증시의 이익사이클 저점이 확인되는 시기이기도 하다”라며 “전년 대비 주당 순이익 증가율은 올해 1.7%, 내년 11.9% 수준으로 사이클 개선이 확실하고 12개월 선행 기준 주가수익비율(PER)은 5년치 평균을 하회 중”이라고 분석했다.

이를 감안하면 최근 주식시장의 움직임은 금리 변화에 따른 포트폴리오 조정보다는 패닉 셀링(panic selling)에 가까운 대응이었다는 판단이다. 민 연구원은 “이같은 내용을 종합해보면 과도한 대응이 이루어지고 있다”고 덧붙였다.

|

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)