[이데일리 김응태 기자] 메리츠증권은 14일

코스맥스(192820)에 대해 올해 1분기 최대 매출을 기록한 가운데, 수주 증가와 품목 확대 등을 바탕으로 성장이 지속할 것으로 전망했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가는 16만원에서 19만원으로 상향 조정했다. 상승여력은 20.5%이며, 전거래일 종가는 15만7700원이다.

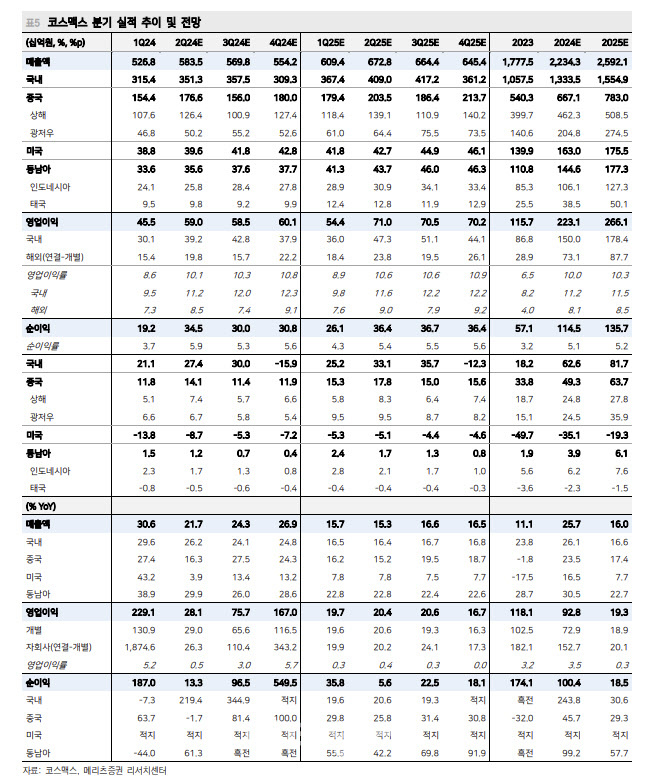

하누리 메리츠증권 연구원은 “코스맥스의 올해 1분기 매출액은 전년 대비 30.6% 증가한 5268억원, 영업이익은 229.1% 늘어난 455억원으로 기대치를 상회했다”며 “외형 성장에 따른 영업 레버리지 효과가 뚜렷했다”고 평가했다.

국내 매출액은 전년 대비 29.6% 증가한 3154억원, 영업이익은 130.9% 늘어난 301억원을 달성했다. 내수는 K뷰티의 해외 판매 호조, 수출은 글로벌사 대량 수주 유치가 실적 성장에 주효했다는 평가다. 판가 인상과 물량 증가가 동반하면서 수익성이 향상했고, 대손상각비 부담을 상쇄했다고 짚었다.

해외에서 중국 매출액은 전년 대비 27.4% 늘어난 1544억원, 순이익은 63.7% 증가한 118억원을 시현했다. 기저 효과와 신규 유치에 이센 합작법인(JV) 연결 반영까지 어우러졌다는 진단이다.

미국 매출액은 전년 대비 43.2% 늘어난 388억원, 순손실 138억원을 기록했다. 달러 강세, 기저 영향, 선행 납품 등의 영향이 매출은 확대됐지만 본사향 이자 지급과 영업외비용 발생으로 순손실은 계속됐다고 분석했다.

동남아 매출액은 색조 강세로 전년 대비 38.9% 증가해 약진했다. 외화환산손실로 순이익은 44% 감소했다.

하 연구원은 “대손상각비, 이자비용, 기타비용 합산이 연결 영업이익의 34%를 차지하며 2조원대 매출에도 순이익률이 5%에 불과하다”면서도 “다만 제조업자개발생산(ODM) 본연의 경쟁력은 증대될 것”이라고 말했다.

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)