하지만 재무구조가 탄탄한 삼성그룹이라도 계열사별로 들여다보면 상황이 다르다. 한화에 매각된 삼성테크윈과 삼성토탈, 삼성엔지니어링과 합병을 추진했던 삼성중공업은 지난해 순(純)차입금(총차입금에서 현금성자산을 뺀 금액)이 오히려 늘었다.

돈을 벌어들이는 능력과 빚을 갚을 수 있는 능력이 어느 정도인지 따져보는 것은 개인 뿐만 아니라 기업에서도 중요한 포인트다. 특히 최근에는 중위권 기업뿐 아니라 재계순위 최상위 대기업 계열에서도 지배구조 개편과 사업구조조정이 활발하게 나타나면서 그룹 전체 ‘울타리’에 가려 잘 드러나지 않던 대기업 계열사들의 재무여력도 중요해졌다.

한국신용평가가 최근 발표한 ‘2015년 그룹분석 보고서’에 따르면 삼성그룹 주요 제조계열 18개사는 지난해 총 50조5300억원의 에비타(EBITDA)를 창출했다. 에비타는 실제 현금이 지출되지 않는 감가상각 등을 제외한 순수 영업으로 벌어들이는 현금창출력을 볼 수 있는 지표다.

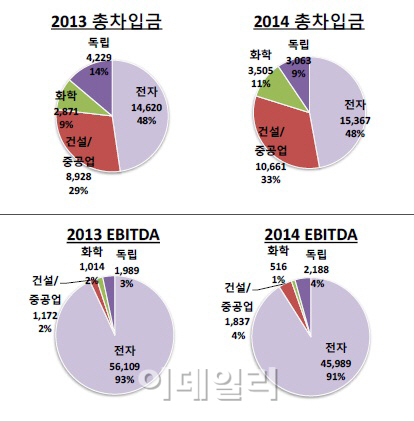

삼성그룹 현금창출력은 절대적으로 전자부문에서 나온다. 삼성전자를 비롯한 전자계열사는 스마트폰 등에서 글로벌 경쟁상황에 노출돼 있지만, 여전히 지난해 45조원 가까이 벌어들이면서 그룹 현금창출의 90% 이상을 담당했다. 이중 삼성전자 한곳의 비중이 88%다. 건설·중공업과 석유화학부문의 에비타 기여도는 이보다 한참 낮은 3.5%, 1%. 반면 부문별 차입금비중은 전자 48%, 건설·중공업 33%, 화학 11% 순이다.

삼성이 한화와 빅딜로 계열사를 매각하면서 그룹 자산은 4% 줄었지만, 차입금은 그보다 많은 11%가 감소했다. 한신평은 “삼성테크윈 등 매각으로 영업실적 저하보다는 차입금 감소의 효과가 컸다”며 “이와 별개로 지분 매각 대금 1조9000억원 중 1조6000억원이 삼성전자 등 제조 계열사에 유입될 예정”이라고 설명했다.

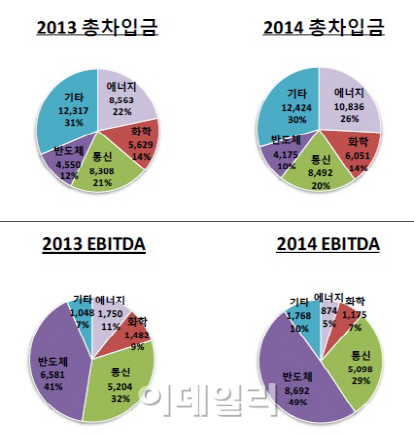

SK그룹의 현금창출원은 비교적 고르게 분포돼 있다. 지난해 SK그룹 전체 에비타 17조6000억원을 반도체(49%), 통신(29%), 화학(7%), 에너지(5%) 순으로 담당했다. 반면 차입금 비중은 에너지가 26%로 가장 높다.

물론 돈을 조금 못 벌어들이거나 빚이 많아도 지배구조상 핵심 역할을 해야하는 계열사의 지위는 다르다. 같은 계열사 내에도 엄연한 서열이 존재하는 것이다.

제일모직은 전자계열사도 건설·화학 계열사도 아니지만 삼성전자 지분을 가진 삼성물산과 합병하고, SKC&C도 현금 창출력을 따지면 그룹내에서 평범한 수준이지만 그룹전반을 컨트롤하는 지주회사 (주)SK와 합병했다. 총수일가가 지분을 보유한 회사이기에 가능한 일이다.

한국신용평가는 “국내기업들이 과거에는 확장과 통합을 통해 성장하면서 그룹내 결속력이 강하게 유지될 필요가 컸지만, 최근에는 내실과 경쟁력을 중시하고 있다”며 “지배구조나 사업구조상 핵심기업은 더욱 강하게 결속시키고 그룹에 부담이 되는 계열사는 분리시키는 구조조정이 진행되고 있다”고 설명했다.

|

|

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

!["양육은 예스, 결혼은 노" 정우성 사는 강남 고급빌라는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100093h.jpg)

![`백투더 1998` 콩라면 26년만에 돌아온 까닭은 [먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100051h.jpg)