[이데일리 이정현 기자] 신한투자증권은

호텔신라(008770)에 대해 “사드와 코로나19 이후 7년 만에 맞이하는 공급자 중심의 시장 재편 과정에서 호텔신라의 수익성 개선에 주목할 필요가 있다”고 분석했다. 투자의견은 ‘매수’, 목표가는 10만5000원을 ‘유지’했다.

조상훈 신한투자증권 연구원은 14일 보고서에서 “오랜 기간 갖춰온 업력을 바탕으로 글로벌 브랜드와의 협상력에서 우위에 있어 독보적인 매입 경쟁력을 보유한 만큼 ‘톱픽’ 의견을 유지한다”며 이같이 밝혔다.

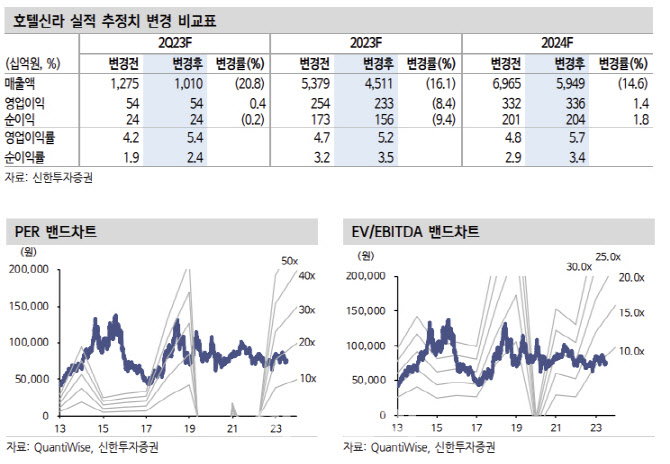

신한투자증권은 호텔신라의 2분기 실적으로 매출액은 전년동기대비 13.4% 감소한 1조100억 원, 영업익은 25.7% 증가한 543억 원을 기록하며 컨센서스를 6% 상회할 것으로 예상했다. 1분기와 마찬가지로 면세 매출은 부진했으나, 알선수수료를 포함한 페이백률 개선과 고수익성의 개별자유여행 비중 상승이 호실적의 원인이다.

면세는 따이공향 매출 감소로 매출은 전년동기대비 17% 감소해 부진하겠으나 알선수수료율 하락과 수익성이 양호한 개별자유여행 비중 상승으로 영업이익은 139% 증가할 것으로 전망된다. 개별자유여행 비중은 1분기에 20~25%를 기록했고, 항공편 노선 증편에 따라 2분기에는 30%까지 회복되었을 것으로 추산된다.

호텔&레저는 높은 OCC(Occupancy)와 ADR(Average Daily Room rate)효과가 지속되어 매출은 전년동기대비 13% 증가하는 등 양호할 것으로 기대된다. 다만 2분기 일회성 이익인 120억 원 반영에 따른 기저 부담으로 영업익은 33% 감소할 것으로 보인다.

중국의 리오프닝 효과가 기대만큼 크지는 않다. 조 연구원은 “소비 경기는 부진하고, 시장 내 재고가 여전히 많은데다가, 위안화 약세도 지속되고 있어 실질적인 구매력이 회복되지 못하고 있기 때문”이라면서도 “연초부터 이어진 따이공향 알선수수료율 정상화 노력은 계획대로 진행되고 있으며 7월부터 새롭게 시작되는 인천공항 면세점 영업(DF 1,3구역)도 긍정적”이라 진단했다.

이어 “비용 부담 완화, 계약기간 장기화, 사업권역 통합 조정 등 과거 대비 유리해진 조건에 더해 기존 1위 사업자였던 호텔롯데의 이탈로 향후 1위 사업자 등극이 유력”하다고 내다봤다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![캠핑 떠나는 전현무…든든하게 곁 지키는 'NEW 무카' 정체는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100176h.jpg)

![[단독]한덕수 탄핵심판 대진표 완성…에이펙스 VS 양재](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100050b.jpg)

![“하루 만에 휴지조각”…날개 꺾인 양자컴퓨터, 베팅해도 될까[왓츠 유어 ETF]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100216h.jpg)