|

하지만 다주택자의 경우에는 양도소득세의 중과세(2주택자 20%, 3주택자 30% 가산)와 장기보유특별공제를 적용할 수 없어 세금이 오히려 늘어날 수도 있다는 점에서 주의가 요구된다. 부담부증여 실행 전 반드시 양도소득세와 합산한 세부담 검토 후 의사결정을 진행해야 한다.

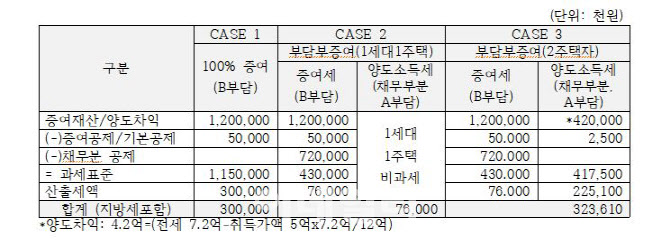

경기도 성남 거주 1주택자 A씨는 건물 등 다른 부동산 자산이 많아 상속세 부담이 크다는 것을 인지하고 전세를 놓고 있던 아파트를 성인자녀 B에게 사전증여하고자 한다. (아파트 취득가액 5억, 전세 7.2억, 시가 12억)

크게 세 가지로 나눠볼 수 있다. 첫 번째로 12억 아파트를 단순증여하는 것이다. 이 경우 3억원의 증여세를 자녀B가 부담해야 한다.

마지막은 2주택자의 부담부증여다. A씨가 2주택자라면 이때는 특히 유의해야 한다. 조정대상지역 내 2주택자의 양도소득세는 기본세율에 20%가 가산되며, 보유기간에 따른 장기보유특별공제도 받을 수 없다. 전세 7억2000만원에 대한 양도차익이 4억원을 넘어 60%의 무거운 중과세율이 적용된다. 섣부르게 부담부증여를 적용했다가 증여세와 양도세를 합하면 3억2300만원으로 단순증여 3억원보다 오히려 세부담이 증가하는 상황이 발생한다.

첫 번째, 두 번째는 증여자의 주택 수를 제외하면 같은 조건임에도 불구하고 정반대의 결과가 발생한다. 양도소득세가 일반세율로 적용되거나 비과세가 적용될 때는 부담부증여가 유리한 경우가 많으나 마지막처럼 양도소득세가 중과세 대상이라면 부담부증여가 불리해질 수 있다.

|

이어 부담부증여시 대출이나 보증금의 채무금액에 대해 세무서에서 사후관리를 하고 있으므로 반드시 수증자가 상환능력을 갖춰 갚을 수 있도록 유의해야 한다.

실제 사례에서는 세부담은 물론 수증자의 현금 유동성, 취득세, 종합부동산세, 자산 이전의 목적 등 다양한 조건들을 고려해야 한다. 따라서 하나의 절세방법만 맹목적으로 활용할 것이 아니라 넓은 시각으로 다양한 방법들을 검토하는 것이 필요하다.

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토]최혜용,버디를 정조준한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200434t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![“어떻게 해요?” 아들 살해한 70대 노모, 검증 현장서 한 말 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300005b.jpg)