|

연준은 12일~13일(현지시간) 이틀 일정으로 연방공개시장위원회(FOMC) 정례회의를 연 직후 성명을 통해 기준금리를 5.25~5.50%로 유지한다고 밝혔다. 지난 9월 이후 세 차례 연속 동결카드를 꺼낸 것이다. 연준이 금리를 동결함에 따라 한국 기준금리(3.50%)와 차이는 200bp로 유지됐다.

금리 동결은 이미 상수였다. 시장은 연준이 긴축사이클 종료를 선언할지, 내년 금리 인하를 몇 차례 할지에 관심이 컸다.

파월은 화답했다. 파월은 우선 “연준 정책이 제약적인 영역(restrictive territory)에 들어갔다”고 언급했다. 기존에는 연준의 긴축이 물가를 끌어내릴 수 있을 만큼 충분히 제약적인지 확신이 없다고 했지만, 이날 발언은 긴축이 충분한 수준에 왔다는 점을 분명히 했다. 추가적인 금리 인상은 어렵다고 판단한 셈이다. 그러면서 그는 “금리가 사이클의 정점 또는 그 부근에 왔다”며 “FOMC 참가자들은 금리를 너무 오랫동안 유지할 위험에 집중하고 있다. 연준은 인플레 둔화에 따라 금리 인하 시기를 보고 있다. 이는 분명히 논의 주제다”고 했다.

연준은 이날 성명서에서 “위원회는 향후 인플레이션을 2%로 회복하는 데 적절할 수 있는 어떤(any) 추가적인 정책 강화 정도를 결정할 때 통화정책의 누적 긴축, 통화정책이 경제활동과 인플레이션에 미치는 시차, 경제 및 금융 상황 등을 고려한다”고 밝혔는데, 기존과 달리 ‘어떤(Any)’이라는 문구를 추가했다. 이와 관련 파월은 “‘어떤’ 단어를 추가한 것은 FOMC가 금리 사이클의 정점 또는 그 부근에 있다는 것을 인정한 것”이라고 말했다.

이외 연준은 경기 둔화가 시작된 점도 언급했다. 연준은 성명서에서 최근 지표에 따르면 경제 활동 성장이 3분기에 강한 속도에서 둔화됐음(slowed from its strong pace)을 시사한다고 평가했다. 둔화됐다는 표현은 연준이 긴축을 시작한 이후 처음이다.

최근 물가 둔화세에 대해서도 파월 의장은 “주거를 제외한 서비스인플레이션이 진전을 보이고 있다. 물가 둔화 진전을 환영한다. 진전을 보이고 있는 점은 정말 좋은 일”이라고 했다. 파월이 인플레이션에 대해 긍정적으로 평가한 것은 물가 급등 이후 이번이 처음이다.

|

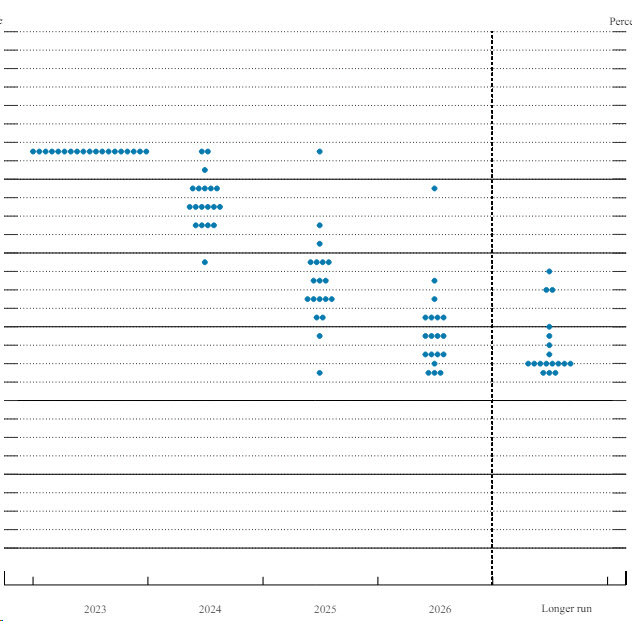

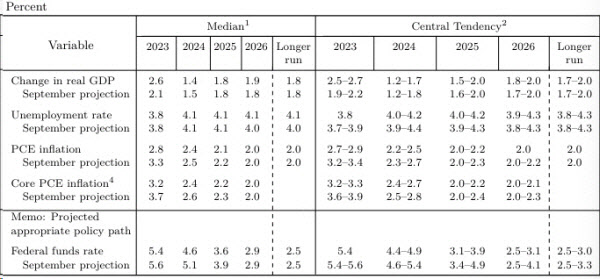

실제 연준 인사들이 예상하는 금리 전망을 표시한 점도표를 보면 금리 인상을 예상하는 FOMC 참가자들은 단 한명도 없었다. 파월은 “연준 이사들이 금리인상을 적지 않고 있다는 점은 우리가 할 만큼 했다고 생각하는 것”이라고 설명했다.

연준은 내년 최종 기준금리 수준은 4.6%로 제시했다. 3개월 전 예측(5.1%)에서 내려 잡았다. 내년에 최소 세차례 금리 인하가 단행될 수 있음을 암시했다. 기존 두번 가량 내릴 수 있는 전망에서 보다 눈높이를 낮춘 셈이다.

FOMC 위원 19명 중 가장 많은 6명은 내년 기준금리 수준을 4.5~4.75%로 예상했다. 5명은 4.75~5.0%이었고, 4명은 4.24~4.5%였다. 가장 낮은 전망치를 제시한 1명은 3.75~4.0%였다. 가장 높은 전망치는 5.25~5.5%로 2명이었고, 나머지 1명은 5.0~5.25%를 전망했다.

올해 PCE 상승률도 3.3%에서 2.8%로 대폭 낮췄고, 근원 PCE상승률 전망치도ㅠ 3.7%에서 3.2%으로 하향 조정했다.

내년 국내총생산(GDP) 성장률도 1.5%에서 1.4%로 낮췄다. 내년 실업률 전망치는 4.1%로 9월과 마찬가지로 유지했다.

전반적으로 인플레가 보다 빠르게 완화되고 있고, 미국 경제와 노동시장은 여전히 강력한 것으로 본 것이다. 뜨겁지도 차갑지도 않은 이른바 ‘연착륙 시나리오’가 강화된 셈이다.

파월 의장은 “지금 미국 경제가 침체기에 있다고 생각할 근거는 거의 없다”고 평가했다.

|

시장에서는 파월 의장이 다시 ‘매파적 동결’ 스탠스를 취할 것으로 예상해왔다. 물가 둔화세가 이어지고 있지만 기조적 물가 흐름인 근원물가상승률은 전년 동기 대비 4.0%를 유지하고 있는 데다 지난달 연준이 추가 긴축이 필요 없다고 거론했던 금융여건 긴축 상황이 상당히 완화됐기 때문이다. 5%를 넘었던 10년물 국채금리는 4.2~4.3%까지 내려온 상황이다.

하지만 파월이 긴축 종료를 사실상 선언하면서 시장은 환호했다. 파월 의장의 기자회견이 끝난 직후인 오후 3시15분 뉴욕증권거래소에서 블루칩을 모아놓은 다우존스 30산업평균지수는 전거래일 대비 1.09% 상승하고 있다. 대형주 중심의 스탠더드앤드푸어스(S&P)500지수는 1.12% 올랐고, 기술주 위주의 나스닥지수도 1.11% 상승하고 있다.

국채금리는 급락 중이다. 연준 정책에 민감하게 연동되는 2년물 국채금리는 전거래일 대비 24.4bp(1bp=0.01%포인트)나 급락한 4.487%를 나타내고 있다. 10년물 국채금리는 15.9bp 내린 4.047%, 30년물 국채금리는 10.5bp 하락한 4.2%를 기록 중이다.

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[포토]국민의힘 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800406t.jpg)

![채상욱 "불황에도 내년 상반기 집값 오르는 이유"[2024돈창콘서트]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801131h.jpg)